Bàn Thêm Về Kế Toán Doanh Thu Chưa Thực Hiện - Webketoan

Có thể bạn quan tâm

Tác giả: Nguyễn Mạnh Hiền

Chế độ kế toán doanh nghiệp ban hành theo Quyết định số 15/2006/QĐ/-BTC (gọi tắt là chế độ kế toán)hướng dẫn cách hạch toán doanh thu chưa thực hiện trên tài khoản 3387. Liệu cách hạch toán này trong chế độ kế toán doanh nghiệp đã thực sự hợp lý và phản ánh đúng bản chất? Bài viết này sẽ trao đổi một số nội dung liên quan đến việc hạch toán trên tài khoản 3387 trong chế độ kế toán doanh nghiệp.

Theo hướng dẫn hạch toán tài khoản 3387 trong chế độ kế toán doanh nghiệp thì Tài khoản 3387 – Doanh thu chưa thực hiện dùng phản ánh số hiện có và tình hình tăng, giảm doanh thu chưa thực hiện của doanh nghiệp trong kỳ kế toán. Hạch toán vào tài khoản này số tiền của khách hàng đã trả trước cho một hoặc nhiều kỳ kế toán về cho thuê tài sản; Khoản lãi nhận trước khi cho vay vốn hoặc mua các công cụ nợ; Khoản chênh lệch giữa giá bán hàng trả chậm, trả góp theo cam kết với giá bán trả tiền ngay; Lãi tỷ giá hối đoái phát sinh và đánh giá lại các khoản mục tiền tệ có gốc ngoại tệ của hoạt động đầu tư xây dựng cơ bản (giai đoạn trước hoạt động) khi hoàn thành đầu tư để phân bổ dần; Khoản chênh lệch giữa giá đánh giá lại lớn hơn giá trị ghi sổ của tài sản đưa đi góp vốn liên doanh tương ứng với phần lợi ích của bên góp vốn liên doanh. Không hạch toán vào tài khoản này số tiền nhận trước của người mua mà doanh nghiệp chưa cung cấp sản phẩm, hàng hoá, dịch vụ.

Trong phạm vi bài viết này sẽ bàn về cách hạch toán: (1) Khoản lãi nhận trước khi cho vay vốn hoặc mua các công cụ nợ; (2) Lãi bán hàng trả chậm, trả góp; (3) Tiền nhận trước nhưng doanh nghiệp chưa cung cấp dịch vụ.

Trước tiên chúng ta cùng định nghĩa doanh thu chưa thực hiện. Theo Horngren và các cộng sự (2012) thì doanh thu chưa thực hiện phát sinh khi công ty được thanh toán tiền trước khi nó thực hiện công việc để kiếm được doanh thu đó. Doanh thu chưa thực hiện chính là khoản nợ phải trả của công ty cho khách hàng do đã nhận tiền của khách hàng nhưng chưa cung cấp hàng hóa hay dịch vụ cho khách hàng.

Hạch toán khoản lãi nhận trước khi cho vay vốn hoặc mua các công cụ nợ

Theo chế độ kế toán hiện hành, khi cho vay vốn hoặc mua các công cụ nợ có nhận lãi trước kế toán hạch toán:

Nợ TK 121, 128, 228: Theo mệnh giá hoặc tổng số tiền nhận được khi đáo hạn

Có TK 111, 112: Số tiền thực trả

Có TK 3387: Số lãi nhận trước

Ví dụ 1: Ngày 1/12/2014, công ty A chuyển khoản mua kỳ phiếu ngân hàng thời hạn 6 tháng, mệnh giá 200.000.000 đ, lãi suất 0,4%/tháng, nhận lãi trước. Kế toán hạch toán:

Nợ TK 1212 200.000.000

Có TK 112 195.200.000

Có TK 3387 4.800.000

Ở đây để đơn giản chúng ta giả định rằng lãi suất danh nghĩa của kỳ phiếu bằng lãi suất thực, không có khoản chiết khấu hoặc phụ trội do chênh lệch giữa lãi suất danh nghĩa và lãi suất thực tế khi mua số kỳ phiếu này.

Ví dụ 2:Ngày 1/12/2014, công ty A xuất quỹ tiền mặt cho công ty X vay 100.000.000 đ, thời hạn 3 tháng, lãi nhận trước, lãi suất 0,5%/tháng. Kế toán sẽ hạch toán như sau:

Nợ TK 128 100.000.000

Có TK 111 98.500.000

Có TK 3387 1.500.000

Các bút toán trên kế toán đều ghi nhận khoản đầu tư theo mệnh giá hoặc số tiền sẽ nhận được khi đáo hạn (gồm cả gốc và lãi), đồng thời ghi nhận một khoản nợ phải trả về lãi nhận trước. Tuy nhiên nếu áp dụng theo nguyên tắc giá gốc khi ghi nhận tài sản thì các khoản đầu tư này chỉ được phép ghi nhận theo số tiền thực thanh toán. Mặt khác khoản nợ phải trả về lãi nhận trước này không thật sự tồn tại. Thực tế công ty A không nhận trước tiền và không có nghĩa vụ! Do đó bút toán hạch toán dưới đây cho ví dụ 1 sẽ phản ánh đúng bản chất hơn của các khoản đầu tư nhận lãi trước:

Cách 1: Sử dụng tài khoản điều chỉnh giảm cho khoản đầu tư

Kế toán mở chi tiết tài khoản 1212 theo các tài khoản cấp 3 như sau:

- TK 12121: Mệnh giá chứng khoán nợ ngắn hạn

- TK 12122: Chiết khấu chứng khoán nợ ngắn hạn

Khi mua kỳ phiếu, kế toán ghi nhận khoản đầu tư như sau:

Nợ TK 12121 200.000.000

Có TK 12122 4.800.000

Có TK 112 195.200.000

Định kỳ hàng tháng kế toán phản ánh lãi dồn tích theo phương pháp lãi thực hoặc phương pháp đường thẳng. Nếu kế toán áp dụng phương pháp đường thẳng, bút toán phản ánh lãi dồn tích của tháng 12/2014 ghi tăng khoản đầu tư như sau:

Nợ TK 12122 800.000

Có TK 515 800.000

Trên Bảng cân đối kế toán tại ngày 31/12/2014, khoản chiết khấu chứng khoán nợ ngắn hạn được trừ vào mệnh giá chứng khoán nợ ngắn hạn để phản ánh giá trị thuần của khoản đầu tư, không có khoản nợ phải trả nào về lãi nhận trước được ghi nhận và trình bày.

Khi đáo hạn (31/05/2015), kế toán phản ánh lãi tháng 5/2015 như bút toán trên và phản ánh việc thu hồi khoản kỳ phiếu bằng tiền gửi ngân hàng như sau:

Nợ TK 112 100.000.000

Có TK 12121 200.000.000

Nếu công ty A sử dụng phương pháp lãi thực thì công ty cần tính lãi suất ngầm định của khoản đầu tư (là lãi suất để giá trị hiện tại của khoản đầu tư sau 6 tháng bằng với số tiền bỏ ra để mua khoản đầu tư tại ngày mua), sau đó lập bảng tính để phân bổ tiền lãi này vào các kỳ (Lãi suất thực của khoản đầu tư này là 0,4057%/tháng).

Cách 2: Không sử dụng tài khoản điều chỉnh giảm cho khoản đầu tư

Khi mua kỳ phiếu, kế toán ghi nhận khoản đầu tư theo giá gốc:

Nợ TK 1212 195.200.000

Có TK 112 195.200.000

Định kỳ hàng tháng kế toán phản ánh lãi dồn tích theo phương pháp lãi thực hoặc phương pháp đường thẳng. Nếu kế toán áp dụng phương pháp đường thẳng, bút toán phản ánh lãi dồn tích của tháng 12/2014 ghi tăng khoản đầu tư như sau:

Nợ TK 1212 800.000

Có TK 515 800.000

Khi đáo hạn (31/05/2015), kế toán phản ánh lãi tháng 5/2015 như bút toán trên và phản ánh việc thu hồi khoản kỳ phiếu bằng tiền gửi ngân hàng như sau:

Nợ TK 112 100.000.000

Có TK 1212 200.000.000

Hạch toán lãi bán hàng trả chậm, trả góp

Chế độ kế toán quy định các công ty ghi nhận lãi bán hàng trả chậm, trả góp vào doanh thu chưa thực hiện khi bán hàng theo bút toán sau:

Nợ TK 111, 112, 131: Tổng số tiền bán hàng, gồm cả lãi trả chậm, trả góp

Có TK 511: Giá bán trả tiền ngay

Có TK 33311: Thuế GTGT đầu ra

Có TK 3387: Tổng số lãi trả chậm, trả góp

Ví dụ 3:Ngày 31/12/2014, công ty B bán trả góp cho khách hàng một chiếc xe hơi, thu tiền trong 24 tháng, mỗi tháng 1 lần 51.780.819 đ vào cuối mỗi tháng (lãi suất ngầm định 1%/tháng). Giá bán thu tiền ngay chưa thuế GTGT 1.000.000.000 đ, thuế GTGT 10%, giá vốn của chiếc xe là 900.000.000 đ. Kế toán hạch toán theo chế độ kế toán như sau:

Ngày 31/12/2014, khi bán hàng:

Phản ánh giá vốn:

Nợ TK 632 900.000.000

Có TK 156 900.000.000

Phản ánh doanh thu:

Nợ TK 131 1.242.739.667

Có TK 511 1.000.000.000

Có TK 33311 100.000.000

Có TK 3387 142.739.667

Ngày 31/01/2015, khi thu tiền lần đầu và áp dụng phương pháp đường thẳng để phản ánh lãi trả góp:

- Thu tiền trả góp:

Nợ TK 111, 112 51.780.819

Có TK 131 51.780.819

- Phân bổ lãi trả góp vào doanh thu kỳ này theo phương pháp đường thẳng:

Nợ TK 3387 5.947.486

Có TK 515 5.947.486

Câu hỏi đặt ra ở đây là: Liệu bút toán ghi nhận doanh thu khi bán hàng đã hợp lý chưa? Ở đây rõ ràng là công ty B chưa nhận tiền của khách hàng, công ty B không có nghĩa vụ với khách hàng nên ghi nhận khoản nợ phải trả về doanh thu chưa thực hiện là không hợp lý! Để phản ánh tổng số nợ phải thu khách hàng bao gồm cả lãi trả góp thì kế toán có thể sử dụng các tài khoản chi tiết của tài khoản phải thu khách hàng như sau:

- TK 1311 – Phải thu của khách hàng

- TK 1312- Chiết khấu phải thu trả chậm, trả góp

Bút toán phản ánh doanh thu khi bán hàng sẽ như sau:

Nợ TK 1311 1.242.739.667

Có TK 511 1.000.000.000

Có TK 33311 100.000.000

Có TK 1312 142.739.667

Trên Bảng cân đối kế toán tại ngày 31/12/2014, khoản Chiết khấu phải thu trả chậm, trả góp sẽ được trừ vào khoản phải thu khách hàng để phản ánh giá trị thuần của khoản phải thu là 1.100.000.000 đ.

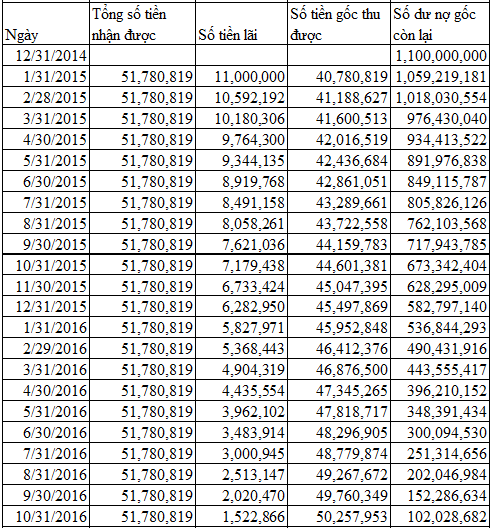

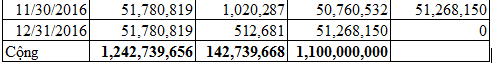

Nếu công ty B áp dụng phương pháp lãi thực để phản ánh tiền lãi trả góp thì kế toán lập Bảng tính lãi trả góp theo Bảng 1 ở trang bên.

Ngày 31/01/2015, khi thu tiền lần đầu và phản ánh lãi trả góp:

Nợ TK 111, 112 40.780.819

Có TK 1311 40.780.819

- Phân bổ lãi trả góp vào doanh thu kỳ này theo phương pháp lãi thực:

Nợ TK 1312 11.000.000

Có TK 515 11.000.000

BẢNG 1: BẢNG TÍNH LÃI TRẢ GÓP

Trường hợp công ty B không sử dụng cách tài khoản chi tiết của tài khoản 131 mà chỉ phản ánh theo số nợ gốc không có lãi trả chậm, trả góp thì các bút toán như sau:

Ngày 31/12/2014, phản ánh doanh thu khi bán hàng sẽ như sau:

Nợ TK 1311 1.100.000.000

Có TK 511 1.000.000.000

Có TK 33311 100.000.000

Ngày 31/01/2015, khi thu tiền lần đầu và phản ánh lãi trả góp:

Nợ TK 111, 112 51.780.819

Có TK 1311 40.780.819

Có TK 515 11.000.000

Hạch toán tiền nhận trước về cung cấp dịch vụ, cho thuê tài sản

Chế độ kế toán quy định hạch toán vào tài khoản 3387 số tiền của khách hàng đã trả trước cho một hoặc nhiều kỳ kế toán về cho thuê tài sản, nhưng lại không hạch toán vào tài khoản này số tiền nhận trước của người mua mà doanh nghiệp chưa cung cấp sản phẩm, hàng hoá, dịch vụ.

Sự khác biệt giữa khoản tiền nhận trước về cho thuê tài sản và khoản tiền nhận trước về dịch vụ chưa cung cấp là gì? Chúng đều là các khoản mà khách hàng thanh toán trước nhưng doanh nghiệp chưa thực hiện các công việc có liên quan (cho thuê tài sản, cung cấp dịch vụ), và thỏa mãn định nghĩa doanh thu chưa thực hiện. Do vậy việc quy định phân biệt như chế độ kế toán hiện hành là không hợp lý.

Có thể lý do mà Bộ Tài chính quy định không hạch toán vào TK 3387 các khoản nhận tiền trước của khách hàng mà chưa cung cấp sản phẩm, hàng hóa, dịch vụ mà hạch toán vào TK 131 để phù hợp với các quy định khi lập Bảng cân đối kế toán: Số dư Có 131 được đưa vào Mã số 313, còn số dư Có của 3387 được đưa vào Mã số 319, 333 vì nhiều nội dung của tài khoản 3387 không có tính chất như khoản người mua trả tiền trước! Nếu làm như vậy thì một mặt sẽ không nhất quán giữa tiền nhận trước về cho thuê tài sản và tiền nhận trước để cung cấp dịch vụ như ở trên. Mặt khác việc này làm cho cách hạch toán trên các tài khoản không phản ánh đúng bản chất theo tên của các tài khoản. Giải pháp nào cho vấn đề này có thể như sau:

- Cách 1: Đổi tên tài khoản 3387 thành tài khoản Doanh thu chờ phân bổ, không phản ánh vào tài khoản này các khoản nhận trước tiền về cho thuê tài sản, cung cấp dịch vụ.

- Cách 2: Bổ sung các tài khoản cấp 2 của tài khoản 3387 để tách biệt doanh thu chưa thực hiện (nhận trước tiền của khách hàng nhưng chưa thực hiện) và các khoản doanh thu chờ phân bổ khác.

Việc quy định các nội dung hạch toán trên các tài khoản hợp lý giúp các doanh nghiệp ghi nhận các nghiệp vụ và trình bày báo cáo tài chính một cách đúng đắn. Bài viết trên trao đổi một số vấn đề liên quan đến việc hạch toán doanh thu chưa thực hiện: các hạn chế của chế độ hiện hành và các đề xuất xử lý. Tác giả rất mong muốn nhận được ý kiến trao đổi từ các bạn đọc để cộng đồng kế toán chúng ta có được cách hạch toán các nghiệp vụ về doanh thu chưa thực hiện một cách hợp lý nhất.

TÀI LIỆU THAM KHẢO

- Horngren Charles T., Harrison Jr. Walter T. and Oliver M. Suzanne (2012), Accounting, 9th edn, Pearson Prentice Hall, New Jersey, USA.

- Kieso Donald E., Weygandt Jerry J. and Warfield Terry D. (2013), Intermediate Accounting, 15th edn, John Wiley & Sons, Inc., New Jersey, USA.

- Vụ chế độ Kế toán và kiểm toán (2006), Chế độ kế toán doanh nghiệp.

Từ khóa » Doanh Thu Chưa Thực Hiện Là Tài Sản Hay Nguồn Vốn

-

Khách Hàng ứng Trước Và Doanh Thu Chưa Thực Hiện - Góc Học Tập

-

TÀI KHOẢN 3387 - DOANH THU CHƯA THỰC HIỆN

-

Doanh Thu Chưa Thực Hiện Là Gì? Các Lưu ý Khi Hạch Toán Kế Toán Tài ...

-

Phân Biệt Hạch Toán "Doanh Thu Chưa Thực Hiện" Và "Người Mua Trả ...

-

Cách Hạch Toán Doanh Thu Chưa Thực Hiện 3387 Theo TT 200

-

Doanh Thu Chưa Thực Hiện Là Gì? Phân Biệt Các Khái Niệm Liên Quan

-

Hỏi đáp CSTC - Bộ Tài Chính

-

Những Lưu ý Quan Trọng Cho Kế Toán Doanh Thu Chưa Thực Hiện

-

Tài Khoản 3387 – Doanh Thu Chưa Thực Hiện - VINASC

-

[PDF] Bảng Chú Giải Thuật Ngữ Các định Nghĩa - IFAC

-

Cách Hạch Toán Doanh Thu Chưa Thực Hiện Trả Trước (11/06/2018)

-

[PDF] Mẫu Số B 01-DN (Ban Hành Theo Thông Tư Số 200/2014/TT-BTC

-

Doanh Thu Chưa Thực Hiện Là Gì? Tìm Hiểu Về ... - Luật Dương Gia

-

Hệ Thống Tài Khoản - 511. Doanh Thu Bán Hàng Và Cung Cấp Dịch.