Cách Tính Thuế Thu Nhập Cá Nhân (TNCN) - AZLAW

Có thể bạn quan tâm

Nội dung bài viết

- 1 Căn cứ pháp lý tính thuế TNCN

- 2 Căn cứ để tính thuế TNCN

- 3 Công thức tính thuế thu nhập cá nhân cụ thể như sau:

- 4 Các khoản giảm trừ bao gồm

- 5 Thu nhập chịu thuế là gì?

- 6 Thu nhập tính thuế là gì?

Bạn đã nắm rõ các khoản thu nhập được miễn thuế, các khoản thu nhập được giảm trừ để tính thuế TNCN theo thông tư mới nhất của BTC chưa? Để có thể tính được thuế TNCN một cách dễ dàng, bài viết ngày hôm nay của chúng tôi sẽ mang đến cho bạn những thông tin hữu ích và phục vụ kịp thời cho bạn

Căn cứ pháp lý tính thuế TNCN

- Thông tư 111/2013/TT-BTC ban hành ngày15/8/2013 và có hiêu lực thi hành từ ngày 1/10/2013

- Điều 2 thông tư 119/2014/TT-BTC ban hành 25/8/2014 có hiệu lực thi hành từ ngày 1/9/2014.

Đối tượng nộp thuế được quy định rõ tại Điều 1 Thông tư 111/2013/TTBTC và được sửa đổi bổ sung ở Điều 2 Thông tư 119/2014/TT-BTC, người nộp thuế TNCN bao gồm cá nhân cư trú và cá nhân không cư trú có thu nhập chịu thuế. Phạm vi xác định thu nhập chịu thuế của người nộp thuế như sau:– Đối với cá nhân cư trú, thu nhập chịu thuế là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả và nhận thu nhập.– Đối với cá nhân không cư trú, thu nhập chịu thuế là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập.

Trong bài viết ngày hôm nay, chúng tôi sẽ hướng dẫn cách tính thuế TNCN 2015 đối với khoản thu nhập từ tiền lương, tiền công, kinh doanh.

Căn cứ để tính thuế TNCN

Đối với thu nhập từ tiền lương, tiền công, kinh doanh là: Thu nhập tính thuế, thuế suất và được tính theo biểu lũy tiến từng phần.

Công thức tính thuế thu nhập cá nhân cụ thể như sau:

| Thuế TNCN phải nộp | = | Thu nhập tính thuế | x | Thuế suất |

Trong đó:

| Thu nhập tính thuế | = | Thu nhập chịu thuế | – | Các khoản giảm trừ |

| Thu nhập chịu thuế | = | Tổng thu nhập | – | Các khoản được miễn thuế |

Tổng các khoản thu nhập bao gồm: Tiền lương, tiền công, tiền thù lao và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công, bao gồm cả các khoản phụ cấp, trợ cấp…Các khoản được miễn thuế bao gồm:

- Tiền ăn giữa ca, ăn trưa không vượt quá: 680.000/ tháng (Nếu DN tự nấu ăn hoặc mua suất ăn, cấp phiếu ăn cho nhân viên thì được trừ hết)

- Tiền phụ cấp trang phục không quá 5.000.000/năm/ 1 người

- Tiền phụ cấp xăng xe, điện thoại không vượt quá quy định của nhà nước. Thể hiện trên quy chế tiên lương của công ty và trong hợp đồng lao động

- Tiền phụ cấp thuê nhà không vượt quá 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà)

- Tiền làm thêm giờ vào ngày nghỉ, lễ, làm việc ban đêm được trả cao hơn so với ngày bình thường.

Ví dụ: Làm ban ngày được 30.000 đ/h nhưng làm thêm giờ ban đêm được 50.000 đ/h. Thì thu nhập được miễn thuế là: 50.000 – 30.000 = 20.000đ/h.

Các khoản giảm trừ bao gồm

1. Giảm trừ gia cảnh:– Đối với người nộp thuế là 11 triệu đồng/tháng, 132 triệu đồng/năm– Đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng

2. Các khoản bảo hiểm bắt buộc: BHXH (8%), BHYT(1,5%), BHTN (1%) và bảo hiểm nghề nghiệp trong một số lĩnh vực đặc biêt.

3. Các khoản đóng góp từ thiện , nhân đạo, khuyến học: Tài liệu chứng minh đóng góp từ thiện, nhân đạo, khuyến học là chứng từ thu hợp pháp do các tổ chức, các quỹ của Trung ương hoặc của tỉnh cấp. Các khoản đóng góp từ thiện, nhân đạo, khuyến học phát sinh vào năm nào được giảm trừ vào thu nhập chịu thuế của năm tính thuế đó, nếu giảm trừ không hết không được trừ vào thu nhập chịu thuế của năm tính thuế tiếp theo. Mức giảm trừ tối đa không vượt quá thu nhập tính thuế từ tiền lương, tiền công và thu nhập từ kinh doanh của năm tính thuế phát sinh đóng góp từ thiện nhân đạo, khuyến học.

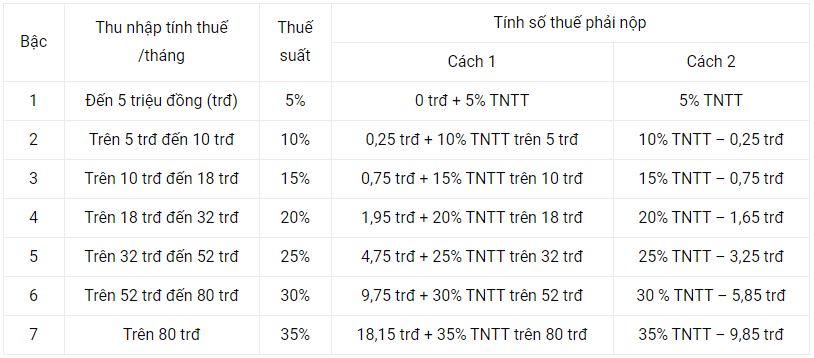

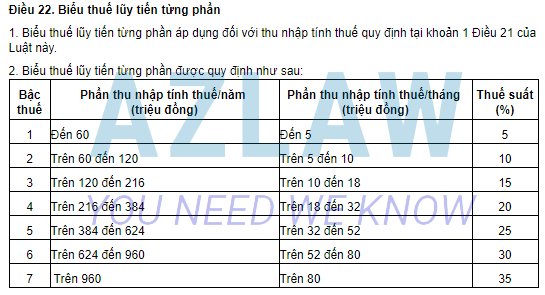

Thuế suất:– Thuế suất thuế TNCN được áp dụng theo Biểu thuế luỹ tiến từng phần quy định tại: Phụ lục 01/PL-TNCN theo Thông tư số 111/2013/TT-BTC như sau:

Sau đây là ví dụ chúng tôi đưa ra để giúp bạn hiểu rõ hơn về cách tính thuế TNCN:

Ví dụ: Tháng 5/2015 chị Hằng được nhận các khoản thu nhập như sau:– Lương theo ngày công làm việc: 40.000.000 (Trong đó lương cơ bản là 6.000.000)– Tiền thưởng: 500.000– Phụ cấp ăn trưa: 700.000– Phụ cấp điện thoại: 200.000

Ngoài ra: Chị Hằng nuôi 2 con dưới 18 tuổi, đã đăng ký người phụ thuộc tại công ty và phải đóng các khoản bảo hiểm. Cách tính thuế TNCN phải nộp trong tháng 5/2015 của Chị Hằng như sau:

1. Tính thu nhập chịu thuế của Chị Hằng:Thu nhập chịu thuế = Tổng thu nhập – Các khoản được miễn thuế:– Tổng thu nhập = 40.000.000 + 500.000 + 700.000 + 200.000 = 41.400.000– Các khoản được miễn = 680.000 (Phụ cấp ăn trưa) + 200.000 (Phụ cấp điện thoại) = 880.000=> Tính thu nhập chịu thuế = 41.400.000 – 880.000 = 40.520.000

2. Tính các khoản giảm trừ của của Chị Hằng:– Bản thân = 9.000.000– 2 người phụ thuộc = 2 x 3.600.000 = 7.200.000– Các khoản bảo hiểm: (Đóng BH theo mức lương cơ bản)+ BHXH (8%)= 6.000.000 x 8% = 480.000+ BHYT(1,5%) = 6.000.000 x 1,5% = 90.000+ BHTN (1%)= 6.000.000 x 1% = 60.000– Tổng các khoản bảo hiểm = 480.000 + 90.000 + 60.000 = 630.000=> Tổng các khoản giảm trừ = 9.000.000 + 7.200.000 + 630.000 = 16.830.000

3. Thu nhập tính thuế của Chị Hằng là:Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ= 40.520.000 – 16.830.000 = 23.690.000Như vậy: Thu nhập của Chị Hằnglà thuộc Bậc 4: “Trên 18 trđ đến 32 trđ”

4. Tính thuế TNCN phải nộp của Chị Hằng:

Cách 1: Tính theo cách phổ thông: Tính theo từng bậc của Biểu thuế lũy tiến từng phần:– Thu nhập tính thuế của Chị Hằng là: 23.690.000 như vậy có 4 bậc như sau:Bậc 1: Thu nhập tính thuế: (đến 5 triệu đồng) X thuế suất 5%:= 5.000.000 × 5% = 250.000Bậc 2: Thu nhập tính thuế: (trên 5 triệu đến 10 triệu) X thuế suất 10%:= (10.000.000 – 5.000.000) × 10% = 500.000Bậc 3: Thu nhập tính thuế: (trên 10 triệu đến 18 triệu) x thuế suất 15%:(18.000.000 – 10.000.000) × 15% = 1.200.000Bậc 4: Thu nhập tính thuế: (trên 18 triệu đến 32 triệu) X thuế suất 20%:(23.690.000 – 18.000.000) × 20% = 1.138.000=> Số thuế TNCN Chị Hằng phải nộp trong tháng 5/2014 là:= 250.000 + 500.000 + 1.200.000 + 1.138.000 = 3.088.000

Cách 2: Tính theo phương pháp rút gọn:– Ta có: Thu nhập tính thuế của Chị Hằnglà 23.690.000: Các bạn nhìn vào ( Bậc 4 và Cột: Cách 2 ) trên bảng Phụ lục 01/PL-TNCN bên trên các bạn sẽ thấy: Thuộc bậc 4 ( Trên 18 trđ đến 32 trđ )– Theo công thức ở (Cột: Cách 2) ta sẽ có:Số thuế TNCN phải nộp = 20% TNTT – 1,65 trđ = (20% X Thu nhập tính thuế) – 1.650.000 = ( 20% x 23.690.000) – 1.650.000 = 3.088.000

Đặc biệt lưu ý về khái niệm, nhiều bạn nhầm lẫn giữa thu nhập tính thuế và thu nhập chịu thuế.

Thu nhập chịu thuế là gì?

Thu nhập chịu thuế là các khoản thu nhập có thể từ tiền lương, tiền công, chuyển nhượng vốn, bất động sản, bản quyền, thừa kế, quà tặng…tất cả các khoản này đều được gọi là thu nhập chịu thuế, tuy nhiên chúng ta sẽ không lấy thu nhập này để nhân với thuế suất thuế TNCN mà sẽ lấy thu nhập tính thuế

Thu nhập tính thuế là gì?

Hiểu đơn giản, thu nhập tính thuế sẽ bằng thu nhập chịu thuế trừ đi các khoản giảm trừ bao gồm: giảm trừ gia cảnh (9 triệu), giảm trừ người phụ thuộc (3,6 triệu) và các khoản giảm trừ khác (khoản đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, quỹ hưu trí tự nguyện…)

Ví dụ về tính thuế TNCN đơn giản: Anh A có lương 10 triệu và không có người phụ thuộc (giả sử không tính các điều kiện khác như bảo hiểm và giảm trừ khác ngoại trừ giảm trừ cho bản thân). Như vậy:– 10 triệu được gọi là thu nhập chịu thuế của anh A– Anh A được giảm trừ cho bản thân là 9 triệu

Như vậy theo quy định về thu nhập tính thuế tại khoản 1 điều 21 văn bản hợp nhất số 15/VBHN-VPQH

Thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công là tổng thu nhập chịu thuế quy định tại Điều 10 và Điều 11 của Luật này, trừ các khoản đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, quỹ hưu trí tự nguyện, các khoản giảm trừ quy định tại Điều 19 và Điều 20 của Luật này

Thu nhập tính thuế của anh A là 10 triệu – 9 triệu = 1 triệu đồng. Đối chiếu với biểu thuế lũy tiến ở trên thì thuế TNCN anh A phải nộp là 1.000.000 x 5% = 50.000 VNĐ

Từ khóa » Ví Dụ Về Thuế Lũy Tiến

-

Biểu Thuế Lũy Tiến Là Gì? Biểu Thuế Lũy Tiến Từng Phần, Toàn Phần

-

Biểu Thuế Lũy Tiến Là Gì? Cách Phân Biệt Biểu Thuế Lũy Tiến

-

Thuế Suất Lũy Tiến Là Gì? - VNCB

-

Định Nghĩa Biểu Thuế Suất Lũy Tiến

-

Cách Tính Thuế Thu Nhập Cá Nhân 2022 Từ Tiền Lương, Tiền Công

-

Biểu Thuế Thu Nhập Cá Nhân Lũy Tiến Từng Phần - Luật Thiên Minh

-

Phân Biệt Tính Thuế Theo Lũy Tiến Từng Phần Và Biểu Thuế Toàn Phần

-

Cách Tính Thuế Thu Nhập Cá Nhân TNCN Từ Tiền Lương, Tiền Công

-

Thuế Suất Lũy Tiến Là Gì? Áp Dụng Thuế Suất Lũy Tiến Khi Tính Thuế

-

Tìm Hiểu Về Biểu Thuế Lũy Tiến Và Những Phân Loại Của Chúng

-

Cách Tính Thuế Thu Nhập Cá Nhân Năm 2021 Mới Nhất Từ Tiền Lương

-

Bài Tập Tính Thuế Thu Nhập Cá Nhân Có Lời Giải - Kế Toán Thiên Ưng

-

Biểu Thuế Lũy Tiến Là Gì? Thu Nhập 5 Triệu đồng/tháng đã Bị Tính Thuế?

-

Hướng Dẫn Tính Thuế Theo Lũy Tiến Từng Phần Và Biểu Thuế Toàn Phần