Chỉ Số ROE Là Gì? Công Thức Tính Và Cách Sử Dụng (CHUẨN)

Có thể bạn quan tâm

Trong đầu tư tài chính nói chung và đầu tư chứng khoán nói riêng hầu hết các nhà đầu tư sẽ đều quan tâm đến ROE – một chỉ số đo lường khả năng sinh lời dự án chuẩn xác. Vậy công thức tính ROE là gì? Cách dùng ra sao? Hãy cùng Sự thật chứng khoán theo dõi bài viết sau để tìm hiểu các kiến thức xoay quanh chỉ số này nhé!

Nội Dung

- Chỉ số ROE là gì?

- Cách tính ROE (Return On Equity)

- 1. Cách tính ROE dựa trên báo cáo tài chính

- 2. Tính ROE qua nguồn dữ liệu có sẵn

- Ý nghĩa của chỉ số ROE

- Chỉ Số ROE Bao Nhiêu Là Tốt?

- Cách sử dụng chỉ số ROE

- 1. Thông qua ROE đo tốc độ tăng trưởng công ty

- 2. Đánh giá khả năng tạo ra lãi cho cổ đông

- 3. Đánh giá có lợi thế cạnh tranh của doanh nghiệp

- Mối liên hệ giữa ROA và ROE

- Lợi ích và hạn chế khi sử dụng chỉ số ROE

- 1. Lợi ích

- 2. Hạn chế

- Kết luận

Chỉ số ROE là gì?

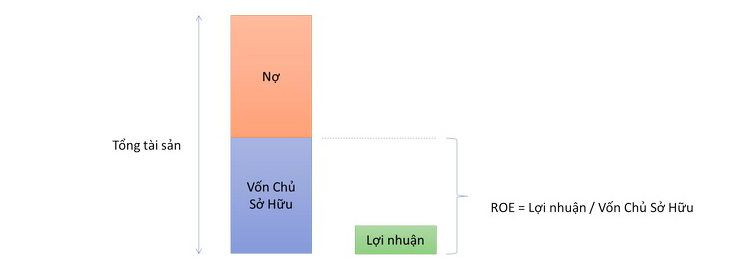

ROE hay Return On Equity được định nghĩa là “lợi nhuận trên vốn chủ sở hữu” – thể hiện khả năng sinh lời của vốn chủ sở hữu doanh nghiệp. Chỉ số này sẽ được đo lường thông qua 2 biến số đó là lợi nhuận sau thuế và chỉ tiêu vốn. Hay nói một cách khách ROE là đo lường tỷ số sinh lời trên số tiền đã đầu tư ban đầu.

ROE là một trong những chỉ số quan trọng mà bất cứ nhà đầu tư nào cũng phải nắm được. Vì chỉ số này không chỉ được sử dụng để đánh giá mức độ sử dụng vốn của doanh nghiệp mà còn có thể hỗ trợ nhà đầu tư so sánh, nhận biết lợi thế cạnh tranh bền vững của doanh nghiệp so với những công ty đối thủ cùng ngành kinh doanh. Từ đó, giúp nhà đầu tư đưa ra quyết định mua cổ phiếu của công ty hay không.

Cách tính ROE (Return On Equity)

Như vậy chúng ta đã biết ROE là gì và tầm quan trọng của nó như thế nào. Cách tính chỉ số ROE cũng rất đơn giản, chúng ta sẽ cùng tìm hiểu về cách tính ROE qua 2 công thức bên dưới đây:

1. Cách tính ROE dựa trên báo cáo tài chính

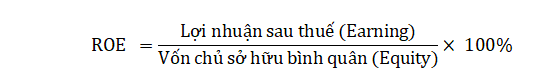

Cách đầu tiên dựa trên báo cáo tài chính, cụ thể là sử dụng 2 biến số lãi sau thuế và vốn của chủ sở hữu để xây dựng công thức tính ROE như sau:

Trong đó:

- Lợi nhuận sau thuế (Earing) là khoản thu nhập của công ty sau khi đã trừ đi tất cả các loại thuế, chi phí hoạt động sản xuất.

- Vốn của chủ sở hữu (Equity) là số vốn mà chủ sở hữu doanh nghiệp có được sau khi lấy tổng toàn bộ tài sản trừ đi các khoản nợ mà họ có.

Công thức tính Equity:

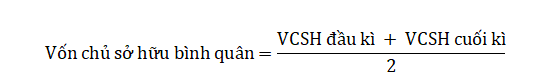

Nếu lấy số liệu Vốn Chủ Sở Hữu tại một thời điểm sẽ không phản ánh được sự thay đổi về vốn của công ty trong 1 năm. Vì vậy, ta phải sử dụng vốn chủ sở hữu bình quân để đánh giá đúng mức độ hiệu quả sử dụng vốn trong cả kỳ.

Lưu ý: Lợi nhuận sau thuế và vốn chủ sở hữu được trích từ báo cáo tài chính cuối kỳ bao gồm: bảng cân đối kế toán và báo cáo kết quả kinh doanh.

Ví dụ: Tính chỉ số ROE trực tiếp thông qua Báo Cáo Tài Chính của Doanh Nghiệp

Tính chỉ số ROE của Công ty Cổ phần Cáp treo Núi Bà Tây Ninh (TCT).

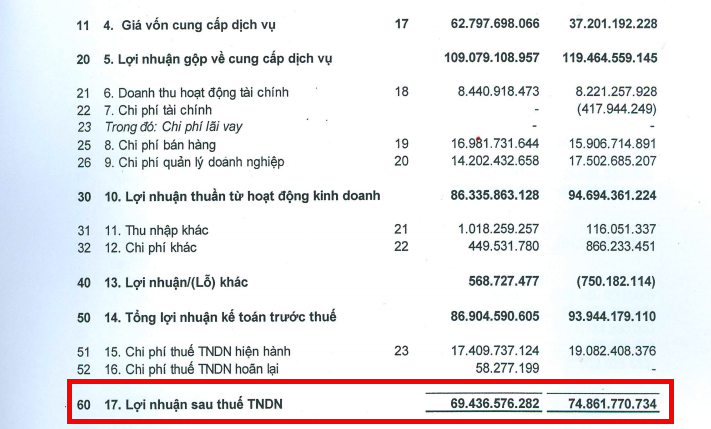

Bước 1 : Xác định chỉ tiêu Lợi Nhuận Sau Thuế

Trên Báo Cáo Kết Quả Hoạt Động Kinh Doanh, ta thấy lợi nhuận sau thuế của TCT năm 2018 là 69 tỷ đồng.

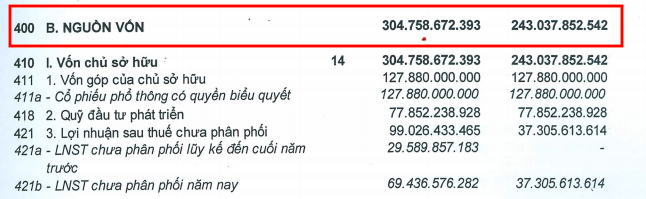

Bước 2: Xác định chỉ tiêu Vốn Chủ Sở Hữu Bình Quân

Chỉ tiêu Lợi Nhuận Sau Thuế phía trên chúng ta lấy là phản ánh kết quả kinh doanh của cả năm 2018 .

Do đó, nếu chỉ lấy Vốn Chủ Sở Hữu tại thời điểm 31.12.2018 sẽ không phản ánh đúng được bản chất thay đổi về vốn của công ty trong cả 1 năm kinh doanh. Ngoài ra nhà đầu tư cũng có thể sử dụng vốn chủ sở hữu hàng quý để tính toán trung bình vốn được chính xác hơn. Ở đây chúng ta sẽ sử dụng Vốn Chủ Sở Hữu Bình Quân.

Vốn chủ sở hữu bình quân = (Vốn CSH đầu kỳ + Vốn CSH cuối kỳ)/2

Như vậy thông qua Báo cáo tài chính Công ty Núi Bà Tây Ninh thì có Vốn Chủ Sở Hữu Bình Quân = (305 +243 )/2 = 274 tỷ.

Bước 3: Tính chỉ số ROE

Và việc đơn giản còn lại là thay các số liệu vào công thức tính ROE.

ROE = Lợi nhuận sau thuế (Earning)/Vốn chủ sở hữu bình quân (Equity)*100%

Áp dụng theo công thức trên thì chỉ số ROE của Công ty Núi Bà Tây Ninh là: ROE = 25%.

ROE chỉ tương đối chính xác khi sử dụng so sánh cho các Công ty trong cùng ngành kinh doanh và sẽ không chính xác khi so sánh các công ty có hoạt động kinh doanh hoàn toàn khác nhau.

Tuy nhiên, có 1 số gợi ý cho bạn là ROE chấp nhận được là gần bằng với trung bình của chỉ số S&P500 trong dài hạn (trên 25% và không nhỏ hơn dưới 20%).

2. Tính ROE qua nguồn dữ liệu có sẵn

Ngoài việc tính toán ROE dựa vào các thông tin trên báo cáo tài chính, bạn cũng có thể xem chỉ số này trên một số trang thông tin chính thức khác như CafeF, Vietstock hay StockBiz…. Đây là những website chuyên phân tích chứng khoán và họ cũng có phần mềm tính công thức ROE riêng, đảm bảo độ chính xác cao.

Ý nghĩa của chỉ số ROE

ROE là một trong những chỉ số quan trọng được rất nhiều nhà đầu tư quan tâm. Tại sao lại như vậy thì chúng ta sẽ cùng nhau đi tìm hiểu ý nghĩa của chỉ số này thông qua phần dưới đây:

- Thể hiện khả năng sinh lời của vốn đầu tư

Khi đầu tư vào bất kỳ doanh nghiệp nào, các nhà đầu tư luôn muốn biết chỉ số ROE những năm gần nhất. Tỷ lệ ROE càng cao càng hấp dẫn vì nó thể hiện khả năng thu lời cao. Bởi ROE càng cao càng chứng tỏ công ty sử dụng đồng vốn hiệu quả. Công ty đã cân đối hài hoà giữa vốn cổ đông và vốn đi vay để khai thác tối đa và hiệu quả lợi thế cạnh tranh của mình trong cùng ngành.

- Thể hiện tình hình hoạt động của các doanh nghiệp

Nếu doanh nghiệp có chỉ số ROE cao và ổn định qua các năm, điều đó thể hiện tình hình hoạt động của doanh nghiệp ổn định và hiệu quả, thể hiện lợi thế cạnh tranh cao của doanh nghiệp, hay doanh nghiệp độc quyền sẽ có ROE khá cao. Ngoài ra, chỉ số ROE còn có ý nghĩa khi so sánh kết quả kinh doanh của một doanh nghiệp so với các doanh nghiệp khác trong cùng một lĩnh vực, ngành nghề kinh doanh.

Chỉ Số ROE Bao Nhiêu Là Tốt?

ROE được sử dụng đánh giá mức độ hiệu quả sử dụng vốn của doanh nghiệp. ROE càng cao thì khả năng tạo ra lợi nhuận của doanh nghiệp càng lớn.

Vậy ROE càng cao thì càng tốt có đúng không? Điều này thực ra không chính xác, muốn biết ROE bao nhiêu là tốt chúng ta cần có những phân tích sâu hơn như sau:

- Mức tối thiểu của chỉ số ROE

Theo tiêu chuẩn quốc tế, một doanh nghiệp hoạt động hiệu quả phải có ROE từ 15% trở lên. Nếu thấp hơn mức này, lợi nhuận tạo ra không cao và doanh nghiệp không đáng để đầu tư.

- So sánh ROE với lãi suất ngân hàng

Để đảm bảo về chi phí cơ hội của đồng vốn, ROE cần cao hơn mức lãi suất tiền gửi ngân hàng trong từng thời kỳ. Nếu ROE của doanh nghiệp thấp hơn lãi suất ngân hàng thì lợi nhuận tạo ra phần lớn chỉ để trả lãi vay ngân hàng.

Nếu ROE của doanh nghiệp cao hơn lãi suất ngân hàng, phải xác định mức độ chênh lệch là bao nhiêu, nếu chênh lệch quá thấp thì khả năng cạnh tranh của doanh nghiệp không cao.

- Đánh giá ROE trong nhiều năm

Thông thường, nên đánh giá và so sánh chỉ số ROE trong ít nhất 3 năm. Nếu doanh nghiệp chỉ có ROE cao vượt bậc trong năm đánh giá, còn những năm trước ROE thấp thì tình hình kinh doanh của doanh nghiệp không ổn định. Ngược lại, một doanh nghiệp duy trì được tỷ lệ ROE cao vừa phải trong 3 năm liền (trên 20%) lại thể hiện sức cạnh tranh ổn định trên thị trường.

Mặc khác, việc thống kê chỉ số ROE qua nhiều năm (ít nhất là 3 năm) sẽ thể hiện được mức độ và chiều hướng biến động của ROE. Chúng ta sẽ biết được ROE của doanh nghiệp có xu hướng tăng hay giảm, mức độ tăng giảm là bao nhiêu.

Hơn nữa, qua đó nhà đầu tư cũng có thể dự đoán được ROE những năm tiếp theo để có quyết định đầu tư chính xác.

- So sánh với các doanh nghiệp cùng ngành

Nếu doanh nghiệp A có ROE là 20% trong khi trung bình ngành ở mức 17% thì rõ ràng A là một doanh nghiệp hoạt động hiệu quả.

Trong khi đó, nếu doanh nghiệp B có ROE là 25% trong khi trung bình ngành là 30% thì B hoạt động chưa hiệu quả.

Do đó, chỉ số ROE chỉ có ý nghĩa khi so sánh với các doanh nghiệp cùng hoạt động trong một ngành nghề hoặc so sánh trực tiếp với trung bình ngành. ROE trung bình của các ngành nghề có thể được tìm thấy trên các bảng tổng hợp của công ty chứng khoán.

Cách sử dụng chỉ số ROE

ROE không chỉ có giá trị trên giấy tờ mà người ta còn dùng chỉ số này trong thực tế. Cụ thể bạn có thể sử dụng ROE vào các mục đích như sau:

1. Thông qua ROE đo tốc độ tăng trưởng công ty

Ta có công thức tăng trưởng của doanh nghiệp như sau:

g = ROE x Tỷ lệ tái đầu tư

Trong đó:

- g: là tốc độ tăng trưởng của công ty tính theo %.

- ROE: Là tỷ lệ lợi nhuận của công ty trên vốn của chủ sở hữu.

- Tỷ lệ tái đầu tư (Retention Ratio): Là tỷ lệ % lợi nhuận mà công ty giữ lại để tái đầu tư sau khi chi trả cho cổ đông.

Qua chỉ số tỷ suất lợi nhuận trên vốn chủ sở hữu bạn có thể biết được công ty đang có mức tăng trưởng như thế nào. Tỷ lệ này càng cao chứng tỏ doanh nghiệp đang phát triển tốt có thể tái đầu tư và rót vốn vào các hạng mục của công ty.

Ví dụ: Công ty X có ROE =15%. Tỷ lệ chia trả cổ tức đều hằng năm 30% trên tổng lợi nhuận.

Nói một cách khác công ty X dành 70% lợi nhuận để mang đi tái đầu tư:

g = 15% x (1-30%)=10,5%.

Công ty Y có ROE = 15%. Tỷ lệ chia trả cổ tức hằng năm 10% trên tổng lợi nhuận.

Và như công ty X thì công ty Y dành 90% lợi nhuận để mang đi tái đầu tư:

g = 15% x (1-10%)=13,5%.

=> So sánh giữa 2 cổ phiếu cho thấy cổ phiếu X hấp dẫn hơn cổ phiếu Y trong dài hạn do có tốc độ tăng trưởng cao hơn.

Tuy nhiên phương pháp này chỉ mang tính chất tương đối và bổ sung góc nhìn từ chỉ số ROE, bạn nên kết hợp thêm những chỉ số khác trước khi đưa ra quyết định đầu tư chuẩn xác hơn.

2. Đánh giá khả năng tạo ra lãi cho cổ đông

Để tính lãi cho cổ đông doanh nghiệp sẽ sử dụng sự so sánh giữa 2 chỉ số đó là ROE với WAC.

- Nếu ROE nhỏ hơn WAC doanh nghiệp đang có trục trặc, hoạt động kinh doanh kém hơn mong đợi. Vì vậy khả năng tạo lãi cho các cổ đông cũng bị ảnh hưởng, cụ thể là giảm sút. Nếu tình hình này diễn biến trong thời gian dài chắc chắn sẽ khiến nhà đầu tư rút vốn.

- Trong trường hợp ngược lại ROE lớn hơn WAC, nó sẽ phản ánh sức khỏe của doanh nghiệp đang tốt và nhà đầu tư hay cổ đông có thể yên tâm góp vốn vì khả năng tạo lãi sinh lời cho cổ đông đang diễn biến tốt.

3. Đánh giá có lợi thế cạnh tranh của doanh nghiệp

Dùng ROE của doanh nghiệp so sánh với ROE trung bình theo ngành sẽ biết được doanh nghiệp này đang có tiềm lực cạnh tranh tốt hay không và họ có những lợi thế gì để đầu tư.

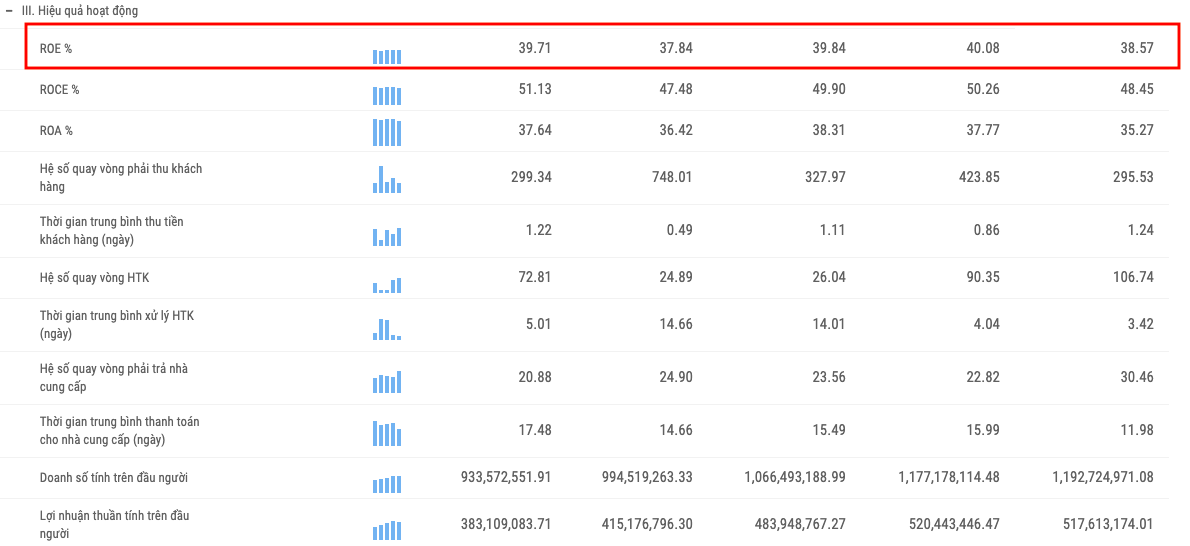

Ví dụ: Công ty Cổ Phần Công Viên Nước Đầm Sen (DSN)

Công Viên Nước Đầm Sen đã không còn xa lạ gì đối với chúng ta, nằm trong quần thể dịch vụ vui chơi giải trí lớn và hiện đại nhất cả nứơc với hiện tích hơn 50ha.

Công viên có 31 loại thiết bị trò chơi dưới nước hiện đại, hàng năm thu hút hơn 1 triệu lượt khách đến tham quan.

Công Viên Nước Đầm Sen là 1 trong những thương hiệu nổi tiếng tại Việt Nam với vị trí xếp hạng 11/50 (TOP 50) thương hiệu nổi tiếng tại Việt Nam (năm 2008). Giải thưởng ” Thương hiệu hàng đầu Việt Nam ” “Top Brands 2014”và “Doanh nghiệp chất lượng” – Qmix 100:2014 do Global Trade Alliance bình chọn…

DSN có ROE ~ 40% rất cao so với trung bình ngành Du lịch và giải trí là 6,93%

Mối liên hệ giữa ROA và ROE

ROE: Tỷ suất thu nhập trên vốn chủ sở hữu (còn gọi là suất sinh lời của vốn chủ sở hữu).

ROA: Tỷ suất thu nhập trên tài sản (suất sinh lời của tài sản)

FL (Financial Leverage): Đòn bẩy tài chính

Công thức để lý giải như sau:

- (1) ROE = Lãi ròng / Vốn chủ sở hữu.

- (2) ROA = Lãi ròng / Tổng tài sản.

- (3) FL = 1 + (Nợ phải trả / Vốn chủ sở hữu).

ROE = ROA x FL >> tức là: ROE = (Lãi ròng / Tổng tài sản) x (1 + (Nợ phải trả / Vốn chủ sở hữu)).

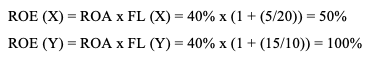

Ví dụ: minh họa bằng số liệu: Có 2 công ty cùng kinh doanh dịch vụ:

- Công ty X có nợ phải trả là 5 tỷ và vốn chủ sở hữu là 20 tỷ;

- Công ty Y có nợ phải trả là 15 tỷ và vốn chủ sở hữu là 10 tỷ.

Lãi ròng thu được trong năm là: 10 tỷ đồng (X,Y có lãi như nhau). Tổng tài sản là 25 tỷ đồng (X,Y có tổng tài sản đưa vào kinh doanh như nhau).

Như vậy: ROA = Lãi ròng / Tổng tài sản = 10 tỷ / 25 tỷ =40%

Nói cách khác là cứ 10 đồng tài sản sử dụng cho kinh doanh thì sẽ thu được 4 đồng lãi/năm (X và Y sử dụng tài sản để kinh doanh tốt như nhau).

Vậy nếu muốn mua cổ phiếu của X hay Y? Lại phải so sánh ROE

ROE = Lãi ròng / Vốn chủ sở hữu

Như vậy:

- ROE (X) = 10 tỷ / 20 tỷ = 50%

- ROE (Y) = 10 tỷ / 10 tỷ = 100%

Có thể hiểu X lãi 50% vốn và Y lãi 100% vốn

Với kết quả trên thì Y đáng để đầu tư hơn X, vì: ROE (Y) > ROE (X).

Vì ROA của X và Y là như nhau nên ta có:

Qua ví dụ trên có thể thấy mối quan hệ giữa ROA, ROE và FL có mối liên kết với nhau. Công ty vay nợ càng nhiều thì tỷ suất sinh lợi trên vốn chủ sở hữu càng cao và rủi ro như thế rất lớn cho doanh nghiệp cũng như rủi ro trong quá trình đầu tư của bạn.

Sử dụng mối quan hệ này của ROE và ROA ta sẽ biết được doanh nghiệp đang phát triển như thế nào. Họ có đang sử dụng công cụ đòn bẩy tài chính tốt để huy động vốn hay không. Nếu chỉ số đòn bẩy tài chính ở mức hợp lý sẽ là dấu hiệu đầu tư tốt.

Lợi ích và hạn chế khi sử dụng chỉ số ROE

Không có một chỉ số là hoàn hảo hoàn toàn nên ROE cũng sẽ tồn tại mặt tốt và không tốt. Hiểu được điều này sẽ giúp nhà đầu tư ứng dụng tốt hơn trong thực tế.

1. Lợi ích

- Thông qua chỉ số ROE nhà đầu tư biết được khoản lãi mà mình có thể thu về được sau khi rót vốn đầu tư vào doanh nghiệp. Ngoài ra nó cũng đo lường được số tiền lãi mà bạn nhận về cao gấp bao nhiêu lần so với vốn.

- Dùng để tìm ra những doanh nghiệp có mức cạnh tranh tốt, phát triển ổn định để đầu tư. Từ đó tránh được những rủi ro không đáng có trong mua bán cổ phiếu.

- Dựa vào chỉ số này chúng ta biết được doanh nghiệp nào có tiềm lực phát triển và dự đoán được giá cổ phiếu của công ty đó tăng lên bao nhiêu. Nhờ đó bạn sẽ biết được mình nên mua bao nhiêu cổ phiếu.

2. Hạn chế

- Bị doanh nghiệp sử dụng sai mục đích, làm khống số liệu khiến người đầu tư hoang mang không thể nhận định được đâu mới là công ty tốt. Vì lý do này mà có nhiều người bị mất trắng tiền đầu tư chỉ sau 1 đêm do rót vốn nhầm công ty ma.

- Chưa thực sự phản ánh chính xác sức khỏe doanh nghiệp bởi có nhiều công ty vẫn có thể sử dụng các mánh khóe làm tăng chỉ số này như tăng thời gian dự án, điều chỉnh tỷ số khấu hao xuống…

Kết luận

Thông qua những kiến thức chia sẻ về khái niệm ROE là gì và cách dùng chỉ số này đúng cách sẽ giúp nhà đầu tư Việt chắc chắn hơn trong các bước nhận định và lựa chọn công ty, hạng mục đầu tư. Chúc bạn sẽ tìm được một dự án phát triển ổn định, tăng trưởng bền vững.

Từ khóa » Cách Tính Vốn Chủ Sở Hữu Bình Quân

-

BÀI 7 PHÂN TÍCH KHẢ NĂNG SINH LỜI - Topica

-

Vốn Chủ Sở Hữu Bình Quân Tính Như Thế Nào - Học Tốt

-

ROE Là Gì? Cách Tính Và ứng Dụng (HIỆU QUẢ NHẤT) - GoValue

-

Vốn Chủ Sở Hữu Bình Quân Tính Như Thế Nào

-

Vốn Chủ Sở Hữu Bình Quân Tính Như Thế Nào - LIVESHAREWIKI

-

Vốn Kinh Doanh Bình Quân Là Gì? Công Thức Và Cách Tính?

-

ROE LÀ GÌ? CÔNG THỨC TÍNH VÀ Ý NGHĨA CỦA CHỈ SỐ ROE

-

Vốn Chủ Sở Hữu Bình Quân Là Gì

-

Lợi Nhuận Trên Vốn Chủ Sở Hữu Bình Quân (Return On Average Equity

-

ROE (Return On Equity) Là Gì? Cách Tính Tỷ Suất Lợi Nhuận Trên Vốn ...

-

Đòn Bẩy Tài Chính: Nhóm Chỉ Số, Công Thức Và Những Rủi Ro

-

Hệ Số ROE Là Gì? Ý Nghĩa Và Công Thức Tính Của Chỉ Số ROE - 123Job

-

Chỉ Số ROE Là Gì? Công Thức Cho Những Nhà đầu Tư Thông Thái - DNSE

-

[Tổng Hợp] Các CHỈ SỐ đánh Giá Doanh Nghiệp QUAN TRỌNG