L/C Trả Ngay (At Sight L/C) Và L/C Trả Chậm (Defered L/C)

SIMEX - Đào Tạo Xuất Nhập Khẩu - Logistics Số 1 VN

- [email protected]

- 0327 567 988

- Trang chủ

- VỀ CHÚNG TÔI

- KHÓA HỌC

- CẤP ĐỘ 1 - TỔNG QUAN

- CẤP ĐỘ 2 - CHUYÊN SÂU

- CẤP ĐỘ 3 - ĐẶT HÀNG RIÊNG

- GIẢNG VIÊN

- LÊ SÀI GÒN

- LÊ THANH TÙNG

- PHẠM THỤY THÙY DUNG

- HỒ HƯỚNG DƯƠNG

- NGUYỄN NGỌC DIỄN

- ĐẶNG THÀNH LUÂN

- LỊCH KHAI GIẢNG

- Nghiệp Vụ Logistics Tổng Hợp

- Nghiệp vụ Xuất Nhập Khẩu Tổng hợp

- Mua Bán Hàng Hoá Quốc Tế Chuyên Sâu

- Merchandiser - Quản lý đơn hàng Quốc tế Chuyên Sâu

- Thủ Tục Xuất nhập khẩu và Khai báo Hải quan Chuyên Sâu

- Sales Logistics và Sales Cước Vận tải Quốc Tế Chuyên Sâu

- Tiếng Anh Thương Mại Chuyên Sâu

- Đào tạo Chuyên sâu theo đặt hàng tại Cơ Quan, Doanh Nghiệp

- Hội thảo chuyên đề

- CUNG CẤP ỨNG VIÊN

- Tìm kiếm ứng viên

- Đối tác

- Đăng ký ứng tuyển

- KIẾN THỨC

- Hướng nghiệp ngành XNK-Logistics

- Kiến thức Chuyên môn XNK-Logistics

- Tư vấn pháp lý XNK-Logistics

- Tin tức Ngành Xuất Nhập Khẩu - Logistics

- Chia sẻ tài liệu Xuất Nhập Khẩu

- HOẠT ĐỘNG

- Đào tạo cho Doanh nghiệp FDI

- Đào tạo Doanh nghiệp trong nước

- Đào tạo Tổ chức Phi Chính phủ

- Đào tạo cho Cơ quan Nhà nước

- Đào tạo cho Hiệp Hội Ngành nghề

- Đào tạo cho Trường Đại học

- Đào tạo cho Chủ doanh nghiệp

- Đào tạo cho Người nước ngoài

- Đạo tạo tại Cơ sở của SIMEX

- Hội Thảo - Góc nhìn Chuyên gia

- Trang chủ

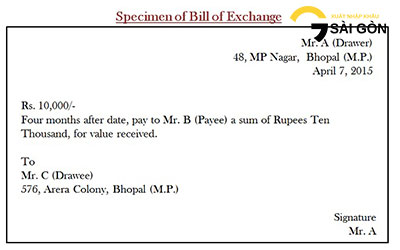

L/C at sight - Thư tín dụng trả ngay: Trước hết đó là một loại thư tín dụng không huỷ ngang, và trong đó người xuất khẩu sẽ được thanh toán ngay khi xuất trình các chứng từ phù hợp với điều khoản quy định trong Thư tín dụng tại ngân hàng chỉ định thanh toán. Trong trường hợp này người xuất khẩu sẽ ký phát (hoặc không ký phát) hối phiếu trả ngay để yêu cầu thanh toán.

MỤC LỤC

1. L/C at sight - Thư tín dụng trả ngay

-

Trước hết đó là một loại thư tín dụng không huỷ ngang, và trong đó người xuất khẩu sẽ được thanh toán ngay khi xuất trình các chứng từ phù hợp với điều khoản quy định trong Thư tín dụng tại ngân hàng chỉ định thanh toán. Trong trường hợp này người xuất khẩu sẽ ký phát (hoặc không ký phát) hối phiếu trả ngay để yêu cầu thanh toán.

-

Khi muốn thỏa thuận sử dụng L/C trả ngay, người XK và người NK thường ghi trong hợp đồng: “Payment by Irrevocable L/C at sight”. Còn trên L/C, điều này thể hiện ở trường :41D: AVAILABLE WITH [tên ngân hàng] BY PAYMENT hoặc SIGHT PAYMENT. Đồng thời, sẽ ghi ở trường :42C: DRAFT AT SIGHT – hoặc cũng có thể L/C không ghi gì ở trường :42C cả, vì ngân hàng không yêu cầu phát hành hối phiếu trả ngay.

2. Deferred L/C - L/C trả chậm

-

Là loại L/C trong đó quy định việc trả tiền được tiến hành một lần hay làm nhiều lần cho người XK. Việc trả tiền này sẽ được thực hiện sau một thời gian nhất định kể từ ngày giao hàng (date of B/L) hoặc ngày xuất trình chứng từ (presentation date). Thời hạn thanh toán càng ngắn càng tốt và không nên dài quá một năm.

-

Theo L/C này, người XK giao hàng và xuất trình chứng từ như L/C quy định. Khi bộ chứng từ được NH Mở xác định là hợp lệ, NH Mở thường sẽ phát hành một Cam kết trả tiền và thực hiện việc trả tiền vào ngày đáo hạn như đã quy định, có thể trả một lần hoặc nhiều lần theo thỏa thuận. Và thường ngày đáo hạn này nằm ngoài thời hạn hiệu lực của L/C nên người bán phải lưu ý để mở rộng thời hạn hiệu lực L/C. Xin được nhấn mạnh việc này, Cam kết trả tiền là do ngân hàng Mở viết ra – tức ngân hàng Mở chịu trách nhiệm trả tiền cho người XK khi đáo hạn, bằng tiền của chính mình. Tuy nhiên, trong thực tế, ngân hàng và người NK sẽ thỏa thuận riêng, rằng Ngân hàng sẽ dùng tiền của người NK, tức đợi đến lúc đáo hạn mới lấy tiền của người NK để trả cho người XK. Về phần mình, đây rõ ràng là một rủi ro cho người XK (dù trên danh nghĩa, họ vẫn có thể đòi tiền Ngân hàng Mở vì Ngân hàng Mở đã viết Cam kết trả tiền) trong trường hợp người NK mất khả năng/hoặc không thanh toán khi đáo hạn. Còn về phía người NK, so với L/C trả ngay, người nhập khẩu chỉ chịu trách nhiệm thanh toán khi đến ngày đáo hạn; do đó người nhập khẩu có thời gian để bán hàng, thu tiền hàng để trả cho nghĩa vụ trong L/C.

-

Nếu sử dụng L/C này người bán không được ký phát hối phiếu (trả chậm) để yêu cầu ngân hàng Mở ký nhận nợ lên hối phiếu này. Nếu muốn thực hiện việc ký phát hối phiếu - yêu cầu ngân hàng Mở ký nhận nợ - rồi mới giao chứng từ cho ngân hàng Mở, thì người XK có thể chuyển sang loại L/C khác là Acceptance L/C - mà tạm dịch là L/C Chấp nhận nợ.

-

Khi muốn thỏa thuận sử dụng L/C trả chậm, người XK và người NK thường ghi trong hợp đồng: “Payment by Deferred L/C”. Còn trên L/C, điều này thể hiện ở trường :41D: AVAILABLE WITH [tên ngân hàng] BY DEFERED PAYMENT UNDERTAKING – một cam kết trả tiền sau. Ở trường :42C: DRAFT sẽ không ghi gì cả - vì không yêu cầu/không cho phép người XK phát hành hối phiếu.

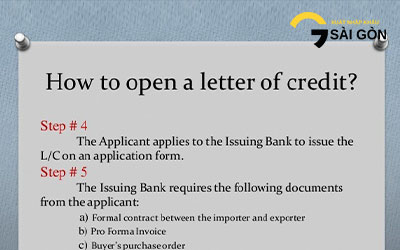

Ảnh: L/C Trả Ngay (At Sight L/C) Và L/C Trả Chậm (Defered L/C)

Bài viết độc quyền của tác giả: Ths. Lê Sài Gòn - Giám đốc Trung tâm Đào tạo và Tư vấn Xuất Nhập khẩu Sài Gòn - SIMEX

Mọi chi tiết về Khóa học, Giảng viên và Lịch khai giảng, vui lòng tham khảo tại www.simex.edu.vn hoặc Hotline 0327567988 để được tư vấn Chuyên môn và tư vấn Khóa học xuất nhập khẩu miễn phí.

LÊ SÀI GÒN

NCS Tiến sĩ Quản trị Kinh doanh Quốc tế"Khi giảng dạy, tôi thường chia sẻ những điều tôi từng làm sai và lỗi lầm trong công việc và sự nghiệp, còn những cái đúng, đã có sách vở."

Bài viết liên quan

L/C Hủy Ngang (Revocable L/C) Và L/C Không Hủy Ngang (Irrevocable L/C)

Xem chi tiết

Quy Trình Thanh Toán Tín Dụng Chứng Từ Letter of Credit

Xem chi tiết

Nội Dung Của Một Thư Tín Dụng Letter of Credit L/C

Xem chi tiết

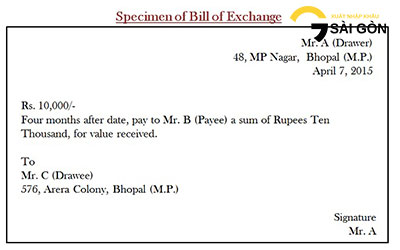

Các Loại Hối Phiếu

Xem chi tiết

Tín Dụng Chứng Từ Documentary Credit - Thư Tín Dụng LC Letter of Credit Là Gì

Xem chi tiết

D/P = Documents Against Payment: Trả Tiền Để Được Nhận Chứng Từ

Xem chi tiết

Đàm Phán Ngày Mở L/C Trong Thỏa Thuận Mua Bán Hàng Hóa Quốc Tế

Xem chi tiết

D/A = Documents Against Acceptance: Ký Chấp Nhận Nợ Hối Phiếu Để Được Nhận Chứng Từ

Xem chi tiết

Hối Phiếu Đòi Nợ - Bill Of Exchange Là Gì?

Xem chi tiết

Ưu Nhược Điểm và Giải Pháp Khắc Phục Của Hình Thức Thanh Toán Chuyển Tiền TT Remittance T/T

Xem chi tiếtKhóa học chúng tôi

-

CẤP ĐỘ 1 - TỔNG QUAN

-

CẤP ĐỘ 2 - CHUYÊN SÂU

-

CẤP ĐỘ 3 - ĐẶT HÀNG RIÊNG

Bài viết liên quan

-

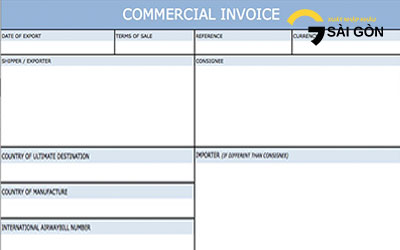

Hóa Đơn Thương Mại - Commercial Invoce

- 15-08-2024

-

Nghiệp Vụ Chuyển Nhượng L/C: Transferable L/C

- 15-08-2024

-

L/C Hủy Ngang (Revocable L/C) Và L/C Không Hủy Ngang (Irrevocable L/C)

- 15-08-2024

-

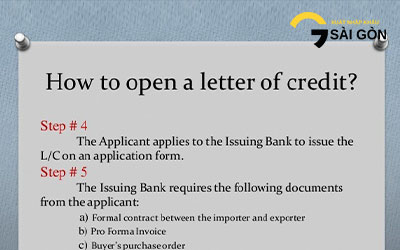

Quy Trình Thanh Toán Tín Dụng Chứng Từ Letter of Credit

- 15-08-2024

-

Nội Dung Của Một Thư Tín Dụng Letter of Credit L/C

- 20-12-2025

-

Các Loại Hối Phiếu

- 15-08-2024

-

Tín Dụng Chứng Từ Documentary Credit - Thư Tín Dụng LC Letter of Credit Là Gì

- 15-08-2024

-

D/P = Documents Against Payment: Trả Tiền Để Được Nhận Chứng Từ

- 02-03-2023

-

Đàm Phán Ngày Mở L/C Trong Thỏa Thuận Mua Bán Hàng Hóa Quốc Tế

- 15-08-2024

-

D/A = Documents Against Acceptance: Ký Chấp Nhận Nợ Hối Phiếu Để Được Nhận Chứng Từ

- 15-08-2024

-

Hối Phiếu Đòi Nợ - Bill Of Exchange Là Gì?

- 15-08-2024

-

Ưu Nhược Điểm và Giải Pháp Khắc Phục Của Hình Thức Thanh Toán Chuyển Tiền TT Remittance T/T

- 20-12-2025

ANH CHỊ ĐANG PHÂN VÂN LỰA CHỌN KHOÁ HỌC?

Tìm khoá học phù hợpTừ khóa » T/t Trả Chậm Tiếng Anh Là Gì

-

Thanh Toán TT Là Gì? Quy Trình Làm Thanh Toán Bằng điện Chuyển ...

-

Thanh Toán TT Là Gì? Có Nên Sử Dụng Hình Thức Thanh Toán Này?

-

Thanh Toán T/T Là Gì? Quy Trình Thanh Toán Quốc Tế Bằng điện ...

-

Phương Thức Thanh Toán T/T Là Gì? Làm Sao Để Hạn Chế Rủi Ro ...

-

THANH TOÁN T/T LÀ GÌ ?, THANH TOÁN D/A, D/P LÀ GÌ ?

-

T/T Là Gì? Quy Trình Chuyển Tiền Trong Xuất Nhập Khẩu

-

Thanh Toán TT Là Gì? Quy Trình Thanh Toán TT Như Thế Nào? - TheBank

-

Thuật Ngữ Thanh Toán Quốc Tế - Kiến Thức Xuất Nhập Khẩu

-

Mẫu Câu Tiếng Anh Về đàm Phán Thanh Toán Quốc Tế - Aroma

-

Thanh Toán D/P Là Gì? Quy Trình Và Rủi Ro Khi Thanh Toán DP?

-

D/P At Sight Là Gì Và Có Gì Khác Với D/A?

-

UPAS L/C (L/C Trả Chậm Thanh Toán Trả Ngay) - ACB

-

Biểu Phí Doanh Nghiệp - ACB