Nợ Phải Trả, Hệ Số Nợ Và Một Số điều Cần Biết. - Chứng Khoán 123

Có thể bạn quan tâm

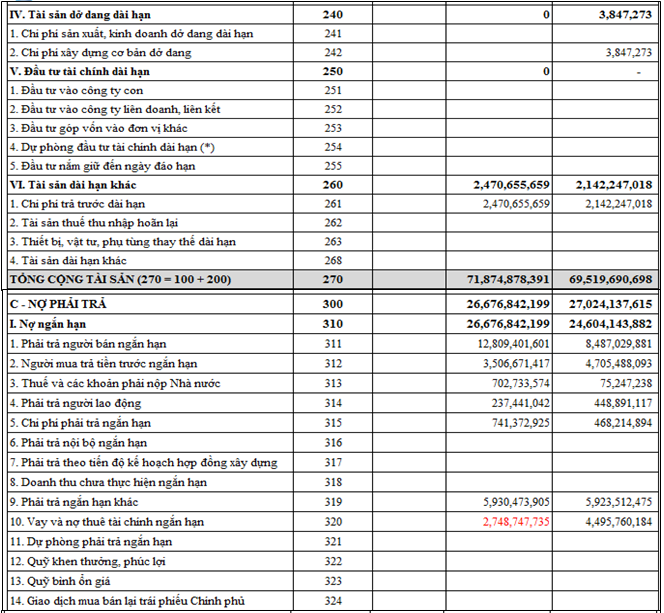

Khi xem xét báo cáo tài chính của một doanh nghiệp, ngoài việc xem xét báo cáo kinh doanh để biết tình hình kinh doanh của doanh nghiệp thì việc xem xét nợ phải trả của doanh nghiệp là một điều vô cùng quan trọng. Việc sử dụng nợ giống như con dao hai lưỡi do đó chúng ta phải xem xét thật kĩ càng. Vậy nợ phải trả là gì, hệ số nợ là gì?

Nợ phải trả là những nghĩa vụ tiền tệ mà đơn vị phải thanh toán cho các bên cung cấp nguồn lực cho đơn vị trong một khoảng thời gian nhất định. Hay nói ngược lại thì các bên cung cấp nguồn lực cho đơn vị có quyền đòi nợ đối với đơn vị khi các khoản nợ đến hạn. Nếu các nghĩa vụ tiền tệ này phải thanh toán trong vòng 12 tháng thì gọi là các khoản nợ ngắn hạn, nếu các nghĩa vụ tiền tệ phải thanh toán trong vòng trên 12 tháng gọi là nợ dài hạn.

Ví dụ về Nợ phải trả:

– vay ngắn hạn ngân hàng

– nợ người bán

– nợ công nhân viên

– nợ thuế nhà nước

– vay dài dạn

– nợ dài hạn

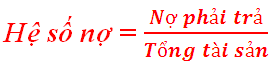

Hệ số nợ được tính bằng công thức sau:

Hệ số nợ cho ta biết được tỉ trọng nợ trong tổng nguồn vốn của doanh nghiệp hay còn cho biết tỉ lệ tài sản được hình thành từ nguồn vốn chiếm dụng trong tổng tài sản của doanh nghiệp. Hệ số nợ mà nhỏ, có thể thấy là doanh nghiệp có mức độ an toàn khá cao, giảm khả năng doanh nghiệp rơi vào tình trạng phá sản và mất khả năng trả nợ. Ngược lại hệ số nợ cao sẽ tiềm tàng nhiều rủi ro cho doanh nghiệp, tuy nhiên việc sử dụng đòn bẩy lớn sẽ giúp cho doanh nghiệp có cơ hội khuếch đại tỉ suất sinh lợi trên vốn chủ (ROE) lên gấp nhiều lần. Không thể đánh giá hệ số nợ một cách đơn lẻ mà phải xem xét dựa trên đặc tính hoạt động của ngành, kết hợp với các hệ số trung bình ngành để có thể đưa ra đánh giá chính xác hơn.

Một số điều cần lưu ý khi xem xét nợ phải trả và hệ số nợ

- Nợ cao chưa chắc đã là xấu.

Nếu doanh nghiệp đang hoạt động thực sự có hiệu quả, việc sử dụng đòn bẩy tài chính sẽ cho doanh nghiệp cơ hội tạo ra lợi nhuận lớn hơn rất nhiều so với việc chỉ sử dụng vốn chủ sở hữu. Miễn là có kế hoạch sử dụng vốn một cách hiệu quả thì doanh nghiệp sẽ không phải ngần ngại khi sử dụng nguồn vốn nợ.

- Phải xem xét sâu hơn vào các khoản mục con.

Như đã biết trong nợ phải trả bao gồm nợ ngắn hạn và nợ dài hạn. Nợ trên một góc nhìn khác là một nguồn vốn mà doanh nghiệp đi chiếm dụng từ các nguồn khác nhau, tùy từng nguồn mà việc sử dụng có mức độ rủi ro khác nhau và chi phí sử dụng vốn cũng khác nhau.

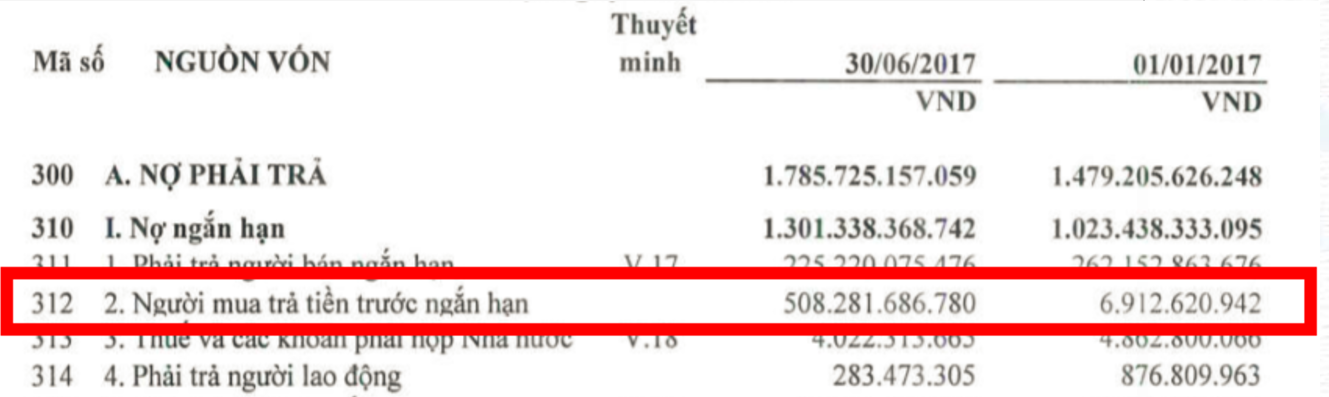

Chẳng hạn người mua trả tiền trước là khoản tiền mà doanh nghiệp chiếm dụng của khách hàng mà không phải trả chi phí sử dụng. Người mua trả tiền trước không những giảm rủi ro trong việc thu tiền từ người mua mà còn cho doanh nghiệp một lượng tiền ngay để có thể sử dụng ngay vào việc sản xuất.

Nguồn: BCTC của công ty cổ phần đầu tư và phát triển đô thị Long Giang

Mặt khác, phải trả người lao động nếu quá lớn sẽ cho thấy rằng doanh nghiệp thực sự đang còn nợ lương công nhân viên, đối với doanh nghiệp mà nợ lương công nhân viên quá lâu và quá nhiều thì đó là điều thực sự cần phải xem xét.

Tóm lại việc nhìn sâu hơn vào các khoán mục sẽ giúp chúng ta bớt có cái nhìn phiến diện về nợ phải trả của công ty để có thể đưa ra đánh giá mang tính khách quan hơn.

- Phải xem xét mục đích sử dụng vốn vay và khả năng thanh toán của doanh nghiệp.

Vốn vay là nguồn vốn có áp lực trả nợ rất lớn tuy nhiên việc đi vay với mục đích sử dụng đúng đắn với kế hoạch trả nợ hợp lý cùng với khả năng thanh toán tốt sẽ đảm bảo an toàn cho doanh nghiệp. Tuy nhiên thực tế lại có một doanh nghiệp sử dụng nguồn vốn với mục đích không phù hợp.

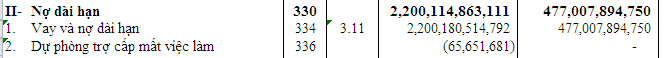

Ví dụ, khi đầu tư vào tài sản cố định, các doanh nghiệp thường vay sử dụng nguồn vay dài hạn và cố gắng thương lượng với lãi suất thấp, nhưng lại có doanh nghiệp vì thiếu tiền lại đi sử dụng nguồn vốn vay ngắn hạn để đầu tư cho tài sản dài hạn, do đó tạo ra áp lực thanh toán lớn hơn rất nhiều cho doanh nghiệp vì thời gian đáo hạn ngắn và lãi suất cao hơn, từ đó gây ra rủi ro về mặt thanh toán rất lớn.

Vay dài hạn đầu tư dây chuyền sản xuất mới làm cho khoản mục vay và nợ dài hạn tăng đột biến

(Nguồn BCTC công ty cổ phần xi măng Vicem Bút Sơn)

Khả năng thanh toán của doanh nghiệp cho thấy khả năng thực hiện các nghĩa vụ thanh toán cho các bên liên quan. Doanh nghiệp mất khả năng thanh toán sẽ rơi vào tình trạng phá sản. Để đánh giá khả năng thanh toán của doanh nghiệp người ta sử dụng chỉ số thanh toán hiện thời và chỉ số thanh toán nhanh (sẽ đề cập vào phần sau)

- Cần phải so sánh hệ số nợ với các doanh nghiệp cùng ngành

Mỗi ngành nghề kinh doanh đều có đặc điểm riêng do đó khi đánh giá hệ số nợ của một doanh nghiệp cần xem xét cả của các doanh nghiệp cùng ngành để đưa ra đánh giá.

Giả sử một doanh nghiệp hoạt động trong lĩnh vực xây dựng với những công trình và đơn hàng lớn thì kì thu tiền sẽ lên đến vài năm do đó để đảm bảo có thể tiếp tục hoạt động thì doanh nghiệp chắc chắn phải đi huy động nhiều tiền từ nguồn vốn vay. Mặt khác một doanh nghiệp hoạt động trong lĩnh vực thương mại du lịch với kì thu tiền ngắn thường sẽ không phải vay quá nhiều. Tuy nhiên cho dù là doanh nghiệp hoạt động trong lĩnh vực xây dựng nhưng mà hệ số nợ cao hơn hẳn các doanh nghiệp cùng ngành khác thì đó cũng là điều cần phải cân nhắc.

Tóm lại việc sử dụng hệ số nợ để đánh giá doanh nghiệp cần được xem xét kĩ lưỡng và so sánh với tương quan ngành, tránh những đánh giá mang tính quá chủ quan.

(chungkhoan123.vn)

Từ khóa » Cách Tính Hệ Số Nợ Phải Trả

-

Hệ Số Nợ Là Gì? Công Thức Tính Và Tổng Quan Về Hệ Số Nợ?

-

Phân Tích Cơ Bản Với Hệ Số Nợ, Hệ Số Thanh Khoản - Kế Toán - Thuế

-

Hệ Số Nợ Trên Vốn Chủ Sở Hữu - Tin Nhanh Chứng Khoán

-

Thế Nào Là Hệ Số Nợ? Hệ Số Thanh Toán? Ý Nghĩa Các Hệ Số Trên

-

Cách Tính Hệ Số Nợ ? Hệ Số Thanh Toán? Ý Nghĩa Các Hệ Số Trên

-

Cách Tính Hệ Số Nợ - VNG Group

-

Ý Nghĩa Hệ Số Nợ Trên Vốn Chủ Sở Hữu – D/E - PineTree Securities

-

1. Tỷ Số Thanh Toán Hiện Hành (Current Ratio) - VCBS

-

Hệ Số Nợ Phải Trả Trên Vốn Chủ Sở Hữu Lớn ...

-

Nợ Phải Trả Là Gì? Các Khoản Nợ Phải Trả Của Doanh Nghiệp

-

6 Tiêu Chí đánh Giá KHẢ NĂNG THANH TOÁN Của Doanh Nghiệp

-

Làm Sao đánh Giá KHẢ NĂNG TRẢ NỢ Của Doanh Nghiệp Chính Xác?

-

Tỷ Số Tiền Mặt (CASH RATIO) Là Gì ? Công Thức Tính Tỷ Lệ Tiền Mặt

-

Phân Tích Tình Hình Công Nợ Và Khả Năng Thanh Toán