Thủ Tục đóng (chấm Dứt Hiệu Lực) Mã Số Thuế - AZLAW

Có thể bạn quan tâm

Nội dung bài viết

- 1 Quy định pháp luật

- 2 Đóng mã số thuế là gì?

- 3 Đóng mã số thuế đối với doanh nghiệp

- 3.1 Các trường hợp đóng mã số thuế của doanh nghiệp

- 3.2 Các nghĩa vụ người nộp thuế phải hoàn thành trước khi chấm dứt hiệu lực mã số thuế

- 3.3 Thời hạn và địa điểm nộp hồ sơ chấm dứt hiệu lực mã số thuế

- 3.4 Hồ sơ chấm dứt hiệu lực mã số thuế

- 3.5 Quy trình xử lý hồ sơ chấm dứt hiệu lực mã số thuế

- 4 Đóng mã số thuế đối với đơn vị trực thuộc (chi nhánh, văn phòng đại diện)

- 4.1 Các trường hợp đóng mã số thuế của đơn vị phụ thuộc

- 4.2 Các nghĩa vụ người nộp thuế phải hoàn thành trước khi chấm dứt hiệu lực mã số thuế

- 4.3 Hồ sơ chấm dứt hiệu lực mã số thuế

- 4.4 Quy trình xử lý hồ sơ chấm dứt hiệu lực mã số thuế

- 5 Thủ tục chấm dứt hiệu lực mã số thuế qua mạng

Quy định pháp luật

Việc chấm dứt hiệu lực mã số thúe theo quy định tại điều 39 luật quản lý thuế 2019 và mục 4 thông tư 86/2024/TT-BTC như sau:

Điều 39. Chấm dứt hiệu lực mã số thuế1. Người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanhthì thực hiện chấm dứt hiệu lực mã số thuế khi thuộc một trong các trường hợp sau đây:a) Chấm dứt hoạt động kinh doanh hoặc giải thể, phá sản;b) Bị thu hồi giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký hợp tác xã, giấy chứng nhận đăng ký kinh doanh;c) Bị chia, bị sáp nhập, bị hợp nhất.2. Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế thì thực hiện chấm dứt hiệu lực mã số thuế khi thuộc một trong các trường hợp sau đây:a) Chấm dứt hoạt động kinh doanh,không còn phát sinh nghĩa vụ thuế đối với tổ chức không kinh doanh;b) Bị thu hồi giấy chứng nhận đăng ký kinh doanh hoặc giấy phép tương đương;c) Bị chia, bị sáp nhập, bị hợp nhất;d) Bị cơ quan thuế ra thông báo người nộp thuế không hoạt động tại địa chỉ đã đăng ký;đ) Cá nhân chết, mất tích, mất năng lực hành vi dân sự theo quy định của pháp luật;e) Nhà thầu nước ngoài khi kết thúc hợp đồng;g) Nhà thầu, nhà đầu tư tham gia hợp đồng dầu khí khi kết thúc hợp đồng hoặc chuyển nhượng toàn bộ quyền lợi tham gia hợp đồng dầu khí.3. Nguyên tắc chấm dứt hiệu lực mã số thuế được quy định như sau:a) Mã số thuế không được sử dụng trong các giao dịch kinh tế kể từ ngày cơ quan thuế thông báo chấm dứt hiệu lực;b) Mã số thuế của tổ chức khi đã chấm dứt hiệu lực không được sử dụng lại,trừ trường hợp quy định tại Điều 40 của Luật này;c) Mã số thuế của hộ kinh doanh, cá nhân kinh doanh khi chấm dứt hiệu lực thì mã số thuế của người đại diện hộ kinh doanh không bị chấm dứt hiệu lực và được sử dụng để thực hiện nghĩa vụ thuế khác của cá nhân đó;d) Khi doanh nghiệp, tổ chức kinh tế, tổ chức khác và cá nhân chấm dứt hiệu lực mã số thuế thì đồng thời phải thực hiện chấm dứt hiệu lực đối với mã số thuế nộp thay;đ) Người nộp thuế là đơn vị chủ quản chấm dứt hiệu lực mã số thuế thì các đơn vị phụ thuộc phải bị chấm dứt hiệu lực mã số thuế.4. Hồ sơ đề nghị chấm dứt hiệu lực mã số thuế bao gồm:a) Văn bản đề nghị chấm dứt hiệu lực mã số thuế;b) Các giấy tờ khác có liên quan.5. Người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh thực hiện đăng ký giải thể hoặc chấm dứt hoạt động tại cơ quan đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh theo quy định của pháp luật. Trước khi thực hiện tại cơ quan đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh người nộp thuế phải đăng ký với cơ quan thuế quản lý trực tiếp để hoàn thành nghĩa vụ nộp thuế theo quy định của Luật này và quy định khác của pháp luật có liên quan.6. Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế nộp hồ sơ chấm dứt hiệu lực mã số thuế đến cơ quan thuế quản lý trực tiếp trong thời hạn 10 ngày làm việc kể từ ngày có văn bản chấm dứt hoạt động hoặc chấm dứt hoạt động kinh doanh hoặc ngày kết thúc hợp đồng.

Luật quản lý thuế 2019

Điều 14. Hồ sơ chấm dứt hiệu lực mã số thuế1. Hồ sơ chấm dứt hiệu lực mã số thuế đối với tổ chức đăng ký thuế trực tiếp với cơ quan thuế là văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT ban hành kèm theo Thông tư này theo quy định tại Điều 38, Điều 39 Luật Quản lý thuế và các giấy tờ khác như sau:a) Đối với tổ chức kinh tế, tổ chức khác theo quy định tại điểm a, b, c, d, n khoản 2 Điều 4 Thông tư nàya.1) Đối với đơn vị chủ quản, hồ sơ là một trong các giấy tờ sau: Bản sao quyết định giải thể, bản sao quyết định chia, bản sao hợp đồng hợp nhất, bản sao hợp đồng sáp nhập, bản sao quyết định thu hồi giấy chứng nhận đăng ký hoạt động của cơ quan có thẩm quyền, bản sao thông báo chấm dứt hoạt động, bản sao quyết định chuyển đổi.Trường hợp đơn vị chủ quản có các đơn vị phụ thuộc đã được cấp mã số thuế 13 chữ số thì đơn vị chủ quản phải có văn bản thông báo chấm dứt hoạt động gửi cho các đơn vị phụ thuộc đề yêu cầu đơn vị phụ thuộc thực hiện thủ tục chấm dứt hiệu lực mã số thuế với cơ quan thuế quản lý đơn vị phụ thuộc trước khi chấm dứt hiệu lực mã số thuế của đơn vị chủ quản.Trường hợp đơn vị phụ thuộc chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ thuế với ngân sách nhà nước theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành thì đơn vị chủ quản có văn bản cam kết chịu trách nhiệm kế thừa toàn bộ khoản nghĩa vụ thuế của đơn vị phụ thuộc gửi cơ quan thuế quản lý đơn vị phụ thuộc và tiếp tục thực hiện nghĩa vụ thuế của đơn vị phụ thuộc với cơ quan quản lý thuế quản lý các nghĩa vụ thuế của đơn vị phụ thuộc sau khi mã số thuế của đơn vị phụ thuộc đã chấm dứt hiệu lực.a.2) Đối với đơn vị phụ thuộc, hồ sơ là một trong các giấy tờ sau: Bản sao quyết định hoặc thông báo chấm dứt hoạt động đơn vị phụ thuộc, bản sao quyết định thu hồi giấy chứng nhận đăng ký hoạt động đối với đơn vị phụ thuộc của cơ quan có thẩm quyền.b) Đối với nhà thầu, nhà đầu tư tham gia hợp đồng dầu khí, công ty mẹ – Tập đoàn Dầu khí Quốc gia Việt Nam đại diện nước chủ nhà nhận phần lãi được chia từ các hợp đồng dầu khí; nhà thầu nước ngoài, nhà thầu phụ nước ngoài theo quy định tại điểm đ, h khoản 2 Điều 4 Thông tư này (trừ nhà thầu nước ngoài, nhà thầu phụ nước ngoài được cấp mã số thuế theo quy định tại điểm e khoản 4 Điều 5 Thông tư này), hồ sơ là: Bản sao bản thanh lý hợp đồng, hoặc bản sao văn bản về việc chuyển nhượng toàn bộ phần vốn góp tham gia hợp đồng dầu khí đối với nhà đầu tư tham gia hợp đồng dầu khí.2. Doanh nghiệp, hợp tác xã, đơn vị phụ thuộc của doanh nghiệp, đơn vị phụ thuộc của hợp tác xã trước khi nộp hồ sơ để chấm dứt hoạt động doanh nghiệp, hợp tác xã do bị chia, bị sáp nhập, bị hợp nhất hoặc chấm dứt hoạt động đơn vị phụ thuộc tại cơ quan đăng ký kinh doanh phải nộp hồ sơ đến cơ quan thuế quản lý trực tiếp để thực hiện các thủ tục về thuế, hoàn thành nghĩa vụ thuế theo thời hạn quy định tại Luật Doanh nghiệp (đối với doanh nghiệp), Luật Hợp tác xã (đối với hợp tác xã) và các pháp luật khác có liên quan. Trường hợp Luật Doanh nghiệp, Luật Hợp tác xã và pháp luật khác có liên quan không quy định thời hạn người nộp thuế phải nộp hồ sơ đến cơ quan thuế thì người nộp thuế nộp hồ sơ đến cơ quan thuế quản lý trực tiếp trong thời hạn 10 (mười) ngày làm việc kể từ ngày có quyết định chia, hợp đồng sáp nhập, hợp đồng hợp nhất, quyết định hoặc thông báo của doanh nghiệp, hợp tác xã về chấm dứt hoạt động chi nhánh, văn phòng đại diện, hoặc quyết định thu hồi giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện. Hồ sơ gồm Văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT ban hành kèm theo Thông tư này và các giấy tờ khác như sau:a) Hồ sơ chấm dứt hiệu lực mã số thuế của doanh nghiệp, hợp tác xã bị chia, bị sáp nhập, bị hợp nhất là một trong các giấy tờ sau: Bản sao quyết định chia, bản sao hợp đồng hợp nhất, bản sao hợp đồng sáp nhập.b) Hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị phụ thuộc của doanh nghiệp, đơn vị phụ thuộc của hợp tác xã là một trong các giấy tờ sau: Bản sao quyết định hoặc thông báo của doanh nghiệp, hợp tác xã về chấm dứt hoạt động chi nhánh, văn phòng đại diện; bản sao quyết định thu hồi giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện của cơ quan nhà nước có thẩm quyền.3. Doanh nghiệp, hợp tác xã, tổ hợp tác, đơn vị phụ thuộc của doanh nghiệp, đơn vị phụ thuộc của hợp tác xã đang bị cơ quan thuế thông báo không hoạt động tại địa chỉ đã đăng ký, trước khi nộp hồ sơ giải thể doanh nghiệp, hợp tác xã (bao gồm cả trường hợp giải thể tự nguyện và giải thể bắt buộc), hoặc chấm dứt hoạt động đơn vị phụ thuộc tại cơ quan đăng ký kinh doanh phải đến cơ quan thuế quản lý trực tiếp để nộp hồ sơ và thực hiện các thủ tục về thuế, hoàn thành nghĩa vụ thuế theo quy định. Hồ sơ gồm Văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT ban hành kèm theo Thông tư này và các giấy tờ khác như sau:a) Hồ sơ chấm dứt hiệu lực mã số thuế của doanh nghiệp, hợp tác xã giải thể là một trong các giấy tờ: Bản sao nghị quyết hoặc quyết định giải thể doanh nghiệp, nghị quyết giải thể hợp tác xã, quyết định thu hồi giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký hợp tác xã của cơ quan đăng ký kinh doanh.b) Hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị phụ thuộc của doanh nghiệp, đơn vị phụ thuộc của hợp tác xã là một trong các giấy tờ: Bản sao quyết định hoặc thông báo của doanh nghiệp, hợp tác xã về chấm dứt hoạt động chi nhánh, văn phòng đại diện; bản sao quyết định thu hồi giấy chứng nhận đăng ký hoạt động chi nhánh, văn phòng đại diện của cơ quan nhà nước có thẩm quyền.c) Hồ sơ chấm dứt hiệu lực mã số thuế của tổ hợp tác là một trong các giấy tờ: Biên bản họp thành viên tổ hợp tác về việc chấm dứt hoạt động của tổ hợp tác, Bản sao quyết định thu hồi giấy chứng nhận đăng ký tổ hợp tác của cơ quan nhà nước có thẩm quyền.4. Hồ sơ chấm dứt hiệu lực mã số thuế theo quyết định, thông báo, giấy tờ khác của cơ quan nhà nước có thẩm quyền đối với từng trường hợp cụ thể như sau:a) Giao dịch trao đổi thông tin của cơ quan đăng ký kinh doanh gửi cho cơ quan thuế về: Quyết định giải thể doanh nghiệp, hợp tác xã; Quyết định thu hồi giấy chứng nhận đăng ký doanh nghiệp, hợp tác xã, tổ hợp tác, giấy chứng nhận đăng ký hoạt động của chi nhánh, văn phòng đại diện, địa điểm kinh doanh; hồ sơ đăng ký chấm dứt hoạt động của doanh nghiệp, hợp tác xã do chia, hợp nhất, sáp nhập; hồ sơ đăng ký chấm dứt hoạt động của chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp, hợp tác xã; Thông báo giải thể doanh nghiệp, hợp tác xã; Thông báo chấm dứt hoạt động của doanh nghiệp, hợp tác xã do chia, hợp nhất, sáp nhập; Thông báo chấm dứt hoạt động chi nhánh, văn phòng đại diện của doanh nghiệp, hợp tác xã; Thông báo tổ hợp tác đang làm thủ tục chấm dứt hoạt động; Thông báo chấm dứt hoạt động tổ hợp tác.b) Quyết định, Thông báo thu hồi Giấy phép thành lập và hoạt động hoặc Văn bản tương đương của cơ quan cấp phép.c) Quyết định Tuyên bố phá sản của Tòa án.d) Thông báo về việc người nộp thuế không hoạt động tại địa chỉ đã đăng ký theo quy định tại khoản 3 Điều 11, Điều 17 Thông tư này.

Đóng mã số thuế là gì?

Đóng mã số thuế là hoạt động chấm dứt hiệu lực mã số thuế tại cơ quan quản lý thuế. Với các doanh nghiệp muốn giải thể. Thủ tục đóng mã số thuế chính là thủ tục cần thiết để giải thể tại cơ quan thuế. Để có thể đóng mã số thuế doanh nghiệp cần phải đáp ứng các điều kiện:– Nộp đầy đủ các loại tờ khai, báo cáo thuế– Nộp đầy đủ các loại thuế (không còn nợ thuế)

Đóng mã số thuế đối với doanh nghiệp

Các trường hợp đóng mã số thuế của doanh nghiệp

– Doanh nghiệp chấm dứt hoạt động hoặc giải thể, phá sản;– Doanh nghiệp bị thu hồi giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký hợp tác xã, giấy chứng nhận đăng ký kinh doanh;– Tổ chức lại doanh nghiệp (chia, tách, sáp nhập, hợp nhất);

Các nghĩa vụ người nộp thuế phải hoàn thành trước khi chấm dứt hiệu lực mã số thuế

– Người nộp thuế nộp Báo cáo tình hình sử dụng hóa đơn theo quy định của pháp luật về hoá đơn;– Người nộp thuế hoàn thành nghĩa vụ nộp hồ sơ khai thuế, nộp thuế và xử lý số tiền thuế nộp thừa, số thuế giá trị gia tăng chưa được khấu trừ nếu có) theo quy định tại Điều 43, 44, 47, 60, 67, 68, 70, 71 Luật Quản lý thuế với cơ quan quản lý thuế;– Trường hợp đơn vị chủ quản có các đơn vị phụ thuộc thì toàn bộ các đơn vị phụ thuộc phải hoàn thành thủ tục chấm dứt hiệu lực mã số thuế trước khi chấm dứt hiệu lực mã số thuế của đơn vị chủ quản.

Thời hạn và địa điểm nộp hồ sơ chấm dứt hiệu lực mã số thuế

Đối với doanh nghiệp: Việc chấm dứt hiệu lực mã số thuế của doanh nghiệp được cơ quan thuế thực hiện cùng với thời hạn cơ quan đăng ký kinh doanh cập nhật tình trạng pháp lý của doanh nghiệp (giải thể) trên Cơ sở dữ liệu quốc gia về đăng ký doanh nghiệp.

Hồ sơ chấm dứt hiệu lực mã số thuế

– Văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT theo mẫu tại thông tư 86/2024/TT-BTC– Quyết định giải thể doanh nghiệp– Thông báo giải thể doanh nghiệp

Quy trình xử lý hồ sơ chấm dứt hiệu lực mã số thuế

a) Cơ quan thuế quản lý trực tiếp thực hiện:a.1) Ban hành Thông báo về việc người nộp thuế ngừng hoạt động và đang làm thủ tục chấm dứt hiệu lực mã số thuế mẫu số 17/TB-ĐKT ban hành kèm theo Thông tư này gửi cho người nộp thuế trong thời hạn 02 (hai) ngày làm việc kể từ ngày cơ quan thuế nhận đủ hồ sơ chấm dứt hiệu lực mã số thuế theo quy định.Ban hành Thông báo gửi cho đơn vị chủ quản, đơn vị phụ thuộc theo mẫu số 35/TB-ĐKT ban hành kèm theo Thông tư này trong trường hợp cơ quan thuế nhận được hồ sơ chấm dứt hiệu lực mã số thuế của đơn vị chủ quản nhưng các đơn vị phụ thuộc chưa thực hiện thủ tục chấm dứt hiệu lực mã số thuế.a.2) Phối hợp với cơ quan thuế quản lý khoản thu nơi người nộp thuế có phát sinh nghĩa vụ với ngân sách nhà nước đề quyết toán nghĩa vụ của người nộp thuế tại cơ quan thuế quản lý khoản thu (nộp đầy đủ hồ sơ khai thuế, hoàn thành nghĩa vụ nộp thuế, nghĩa vụ về hóa đơn và xử lý số tiền thuế nộp thừa, số thuế giá trị gia tăng chưa được khấu trừ (nếu có)), xử lý bù trừ nghĩa vụ thuế hoặc hoàn trả theo quy định của pháp luật.a.3) Thực hiện thủ tục bù trừ hoặc hoàn trả kiêm bù trừ đối với các nghĩa vụ của người nộp thuế khác theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành.Trường hợp đơn vị phụ thuộc chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ còn phải nộp hoặc còn nợ, hoặc vẫn còn số nộp thừa, số thuế giá trị gia tăng chưa khấu trừ hết sau khi đã thực hiện bù trừ hoặc hoàn trả kiêm bù trừ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành, đơn vị chủ quản đã có văn bản cam kết chịu trách nhiệm kế thừa toàn bộ khoản nghĩa vụ thuế của đơn vị phụ thuộc thì cơ quan hải quan, cơ quan thuế quản lý trực tiếp đơn vị phụ thuộc thực hiện chuyển nghĩa vụ của đơn vị phụ thuộc cho đơn vị chủ quản và ban hành Thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế mẫu số 39/TB-ĐKT ban hành kèm theo Thông tư này gửi cho người nộp thuế là đơn vị chủ quản, đơn vị phụ thuộc, cơ quan thuế quản lý trực tiếp đơn vị chủ quản.Trường hợp đơn vị bị chia, bị sáp nhập, bị hợp nhất chấm dứt hiệu lực mã số thuế nhưng không có khả năng hoàn thành nghĩa vụ còn phải nộp hoặc còn nợ, hoặc vẫn còn số nộp thừa, số thuế giá trị gia tăng chưa khấu trừ hết sau khi đã thực hiện bù trừ hoặc hoàn trả kiêm bù trừ theo quy định của Luật Quản lý thuế và các văn bản hướng dẫn thi hành, các đơn vị mới thành lập từ đơn vị bị chia, bị sáp nhập, bị hợp nhất đã có thỏa thuận về việc kế thừa toàn bộ khoản nghĩa vụ thuế của đơn vị bị chia, bị sáp nhập, bị hợp nhất thì cơ quan hải quan, cơ quan thuế quản lý trực tiếp đơn vị bị chia, bị sáp nhập, bị hợp nhất thực hiện chuyển nghĩa vụ cho đơn vị mới và ban hành Thông báo về việc chuyển nghĩa vụ thuế của người nộp thuế mẫu số 39/TB-ĐKT ban hành kèm theo Thông tư này gửi người nộp thuế là đơn vị bị chia, bị sáp nhập, bị hợp nhất, các đơn vị mới, cơ quan thuế quản lý trực tiếp các đơn vị mới.a.4) Đề nghị cơ quan Hải quan thực hiện xác nhận việc người nộp thuế đã hoàn thành nghĩa vụ nộp thuế và các khoản thu khác thuộc ngân sách nhà nước đối với hoạt động xuất nhập khẩu theo quy định tại Thông tư của Bộ Tài chính quy định về thủ tục hải quan; kiểm tra, giám sát hải quan; thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hóa xuất khẩu, nhập khẩu và Thông tư của Bộ Tài chính quy định về giao dịch điện tử trong lĩnh vực thuế trong thời hạn 03 ngày kể từ ngày ban hành Thông báo về việc người nộp thuế ngừng hoạt động và đang làm thủ tục chấm dứt hiệu lực mã số thuế.a.5) Ban hành Thông báo về việc người nộp thuế chấm dứt hiệu lực mã số thuế mẫu số 18/TB-ĐKT ban hành kèm theo Thông tư này trong thời hạn 03 (ba) ngày làm việc kể từ ngày người nộp thuế đã hoàn thành nghĩa vụ nộp thuế với cơ quan quản lý thuế hoặc cơ quan thuế hoàn thành việc chuyển toàn bộ nghĩa vụ thuế và các khoản thu khác thuộc ngân sách nhà nước của đơn vị phụ thuộc sang đơn vị chủ quản, của đơn vị bị chia, bị sáp nhập, bị hợp nhất sang đơn vị mới theo quy định tại điểm a.3 khoản này.

b) Cơ quan thuế quản lý khoản thu thực hiện:b.1) Thực hiện các công việc quy định tại điểm a.2, a.3 khoản này đối với các khoản thu phát sinh trên địa bàn.b.2) Cập nhật thông tin người nộp thuế đã hoàn thành nghĩa vụ thuế đối với khoản thu thuộc cơ quan thuế quản lý vào Hệ thống ứng dụng đăng ký thuế ngay trong ngày làm việc hoặc chậm nhất vào đầu giờ ngày làm việc tiếp theo ngày người nộp thuế hoàn thành nghĩa vụ nộp thuế tại cơ quan thuế quản lý khoản thu.

Xem thêm: Thủ tục giải thể công ty

Đóng mã số thuế đối với đơn vị trực thuộc (chi nhánh, văn phòng đại diện)

Các trường hợp đóng mã số thuế của đơn vị phụ thuộc

– Đơn vị trực thuộc có Quyết định chấm dứt hoạt động của đơn vị chủ quản.– Đơn vị trực thuộc bị chấm dứt hiệu lực mã số thuế khi đơn vị chủ quản chấm dứt hiệu lực mã số thuế.– Đơn vị trực thuộc bị thu hồi Giấy phép thành lập và hoạt động, hoặc Giấy phép tương đương theo quy định của pháp luật.

Các nghĩa vụ người nộp thuế phải hoàn thành trước khi chấm dứt hiệu lực mã số thuế

– Người nộp thuế nộp Báo cáo tình hình sử dụng hóa đơn theo quy định của pháp luật về hoá đơn;– Người nộp thuế hoàn thành nghĩa vụ nộp thuế

Hồ sơ chấm dứt hiệu lực mã số thuế

– Văn bản đề nghị chấm dứt hiệu lực mã số thuế mẫu số 24/ĐK-TCT– Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế (bản gốc); hoặc công văn giải trình mất Giấy chứng nhận đăng ký thuế hoặc Thông báo mã số thuế;– Bản sao không yêu cầu chứng thực Quyết định chấm dứt hoạt động đơn vị trực thuộc, hoặc Thông báo chấm dứt hoạt động của đơn vị chủ quản, hoặc Quyết định thu hồi giấy chứng nhận đăng ký hoạt động đối với đơn vị trực thuộc của cơ quan có thẩm quyền;– Văn bản xác nhận hoàn thành nghĩa vụ thuế đối với hoạt động xuất nhập khẩu của Tổng cục Hải quan nếu tổ chức có hoạt động xuất nhập khẩu.

Quy trình xử lý hồ sơ chấm dứt hiệu lực mã số thuế

– Trong vòng 2 ngày làm việc chuyển trạng thái của người nộp thuế “NNT ngừng hoạt động nhưng chưa hoàn thành thủ tục chấm dứt hiệu lực mã số thuế”– Trong thời hạn 03 (ba) ngày làm việc kể từ ngày người nộp thuế đã hoàn thành nghĩa vụ nộp thuế với cơ quan thuế và cơ quan hải quan hoặc cơ quan thuế hoàn thành việc chuyển toàn bộ nghĩa vụ thuế của đơn vị trực thuộc sang đơn vị chủ quản theo quy định, cơ quan thuế ban hành Thông báo người nộp thuế chấm dứt hiệu lực mã số thuế mẫu số 18/TB-ĐKT ban hành kèm theo Thông tư này gửi cho người nộp thuế (trừ người nộp thuế là doanh nghiệp).

Thủ tục chấm dứt hiệu lực mã số thuế qua mạng

Theo quy định tại điều 6 thông tư 86/2024/TT-BTC và điều 41 luật quản lý thuế 2019 quy định về việc nộp hồ sơ chấm dứt hiệu lực mã số thuế như sau:

Điều 6. Tiếp nhận hồ sơ đăng ký thuế1. Hồ sơ của người nộp thuếHồ sơ đăng ký thuế gồm hồ sơ đăng ký thuế lần đầu; hồ sơ thay đổi thông tin đăng ký thuế; thông báo tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động sau tạm ngừng hoạt động, kinh doanh trước thời hạn; hồ sơ chấm dứt hiệu lực mã số thuế; hồ sơ khôi phục mã số thuế được tiếp nhận theo quy định tại khoản 2, khoản 3 Điều 41 Luật Quản lý thuế.

Điều 41. Trách nhiệm của Bộ trưởng Bộ Tài chính, cơ quan thuế trong việc đăng ký thuế…2. Cơ quan thuế tiếp nhận hồ sơ đăng ký thuế của người nộp thuế qua các hình thức sau:a) Nhận hồ sơ trực tiếp tại cơ quan thuế;b) Nhận hồ sơ gửi qua đường bưu chính;c) Nhận hồ sơ điện tử qua cổng giao dịch điện tử của cơ quan thuế và từ hệ thống thông tin quốc gia về đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh.

Luật quản lý thuế 2019

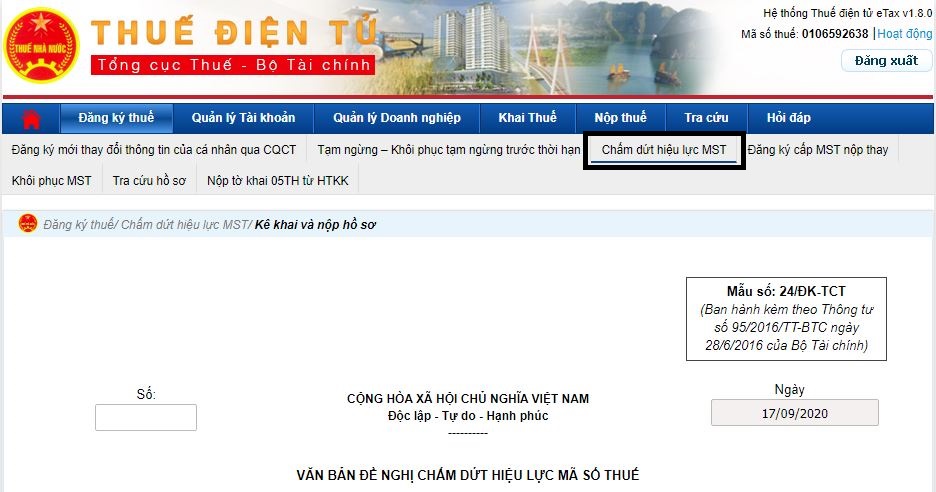

Để thực hiện thủ tục chấm dứt hiệu lực mã số thuế qua mạng cần làm theo các bước sau:Bước 1: Truy cập website https://thuedientu.gdt.gov.vn/ và đăng nhập ID (mã số thuế) và mật khẩu của người nộp thuế

Bước 2: Chọn mục chấm dứt hiệu lực MST và đính kèm các tài liệu tuỳ từng trường hợp gồm các tài liệu sau:– Quyết định giải thể– Biên bản họp hoặc giấy tờ khác theo quy định của Luật doanh nghiệp– Quyết định mở thủ tục phá sản– Bản sao quyết định chia/Hợp đồng Hợp nhất/Hợp đồng sáp nhập– Bản sao quyết định thu hồi giấy chứng nhận– Giấy chứng nhận ĐKT/Thông báo MST Bản thanh lý hợp đồng Văn bản chuyển nhượng toàn bộ phần vốn góp tham gia hợp đồng dầu khí– Văn bản xác nhận hoàn thành nghĩa vụ hải quan (Văn bản xác nhận hoàn thành nghĩa vụ thuế đối với hoạt động xuất nhập khẩu)– Bản sao thông báo chấm dứt hoạt động của đơn vị chủ quản– Bản sao quyết định chấm dứt hoạt động đơn vị trực thuộc Văn bản giải trình mất giấy chứng nhận ĐKT/Thông báo MST

Bước 3: Gửi hồ sơ bằng chữ ký số và chờ trả lời của cơ quan thuế

Xem thêm:Chấm dứt hoạt động chi nhánhChấm dứt hoạt động văn phòng đại diện

Từ khóa » Cách đóng Mã Số Thuế Chi Nhánh

-

Thủ Tục đóng Mã Số Thuế Chi Nhánh - Việt Luật Hà Nội

-

Thủ Tục Chấm Dứt Hiệu Lực Mã Số Thuế Của Chi Nhánh Phải Làm Như ...

-

%Thủ Tục đóng Mã Số Thuế Chi Nhánh Văn Phòng đại Diện 2022%

-

Thủ Tục đóng Mã Số Thuế Chi Nhánh Văn ... - Chuyên Tư Vấn Luật

-

Thủ Tục đóng Mã Số Thuế Chi Nhánh Văn Phòng đại Diện

-

Chấm Dứt Hiệu Lực Mã Số Thuế Của Chi Nhánh Doanh Nghiệp

-

Thủ Tục đóng Mã Số Thuế Khi Chấm Dứt Hoạt động Văn Phòng đại Diện

-

QUY TRÌNH THỦ TỤC ĐÓNG MÃ SỐ THUẾ - PHAVILA

-

Thủ Tục Giải Thể Chi Nhánh Với Cơ Quan Thuế - Phan Law Vietnam

-

Thủ Tục đóng Mã Số Thuế Cho Chi Nhánh, Văn Phòng đại Diện

-

Dịch Vụ đóng Mã Số Thuế Doanh Nghiệp

-

Thủ Tục Giải Thể Chi Nhánh Hoạch Toán Phụ Thuộc【999.000đ+】

-

Thủ Tục đóng Mã Số Thuế Chi Nhánh - Việt Luật Hà Nội

-

Thủ Tục đóng Mã Số Thuế Doanh Nghiệp - Tư Vấn Lợi Thế