Thuế Thu Nhập Hoãn Lại - Gonnapass

Có thể bạn quan tâm

Bài viết tóm tắt một số thông tin cơ bản về thuế thu nhập hoãn lại để người đọc có thể hiểu một cách đơn giản nhất về khoản mục này. Thực tế theo VAS 17, thuế thu nhập doanh nghiệp hoãn lại được tiếp cận từ “Bảng cân đối kế toán”. Tuy nhiên, để dễ hình dung, bài viết tóm tắt cách tiếp cận từ “Báo cáo kết quả kinh doanh”.

Nội dung bài viết

- Vì sao phát sinh thuế thu nhập doanh nghiệp hoãn lại?

- Chênh lệch tạm thời theo thời gian (được khấu trừ) và tài sản thuế TNDN hoãn lại

- Chênh lệch tạm thời theo thời gian (phải trả) và Nợ thuế TNDN hoãn lại phải trả

Vì sao phát sinh thuế thu nhập doanh nghiệp hoãn lại?

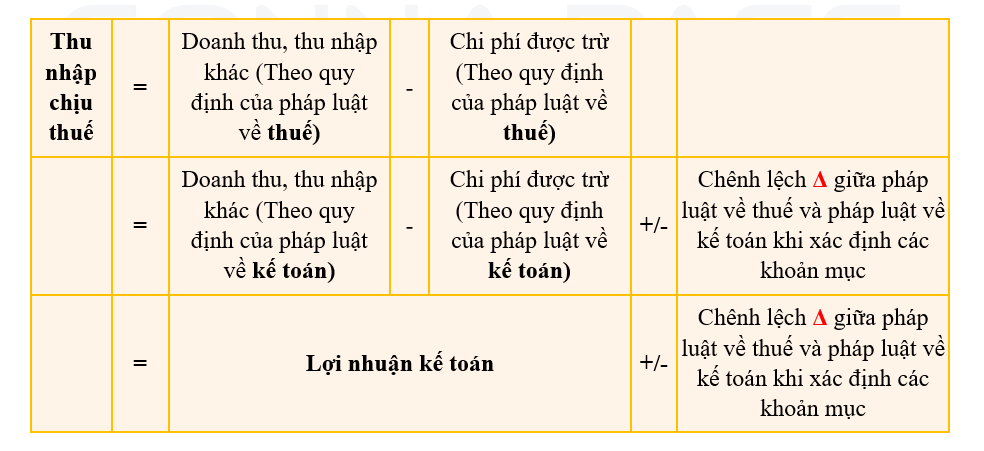

Do hai khái niệm Thu nhập tính thuế và Lợi nhuận kế toán có sự khác biệt (Δ) vì điều kiện ghi nhận các yếu tố để tính thuế. Xét trong một số trường hợp nhất định, các chênh lệch này sẽ có sự khác biệt về thời điểm được ghi nhận cho mục đích thuế, dẫn tới hệ quả là có thể doanh nghiệp phải tạm nộp thuế TNDN thực tế của kỳ này cao hơn (Do áp dụng quy định của luật thuế TNDN hiện hành) nhưng sẽ được trừ vào số thuế phát sinh trong tương lai.

Như vậy, để trình bày chỉ tiêu về “Chi phí thuế thu nhập doanh nghiệp”, kế toán cần có một khoản mục để ghi nhận các khoản thuế điều chỉnh cho các khoản mục có đặc tính này. Đó chính là các khoản mục liên quan đến thuế thu nhập doanh nghiệp hoãn lại.

Chênh lệch tạm thời theo thời gian (được khấu trừ) và tài sản thuế TNDN hoãn lại

Ví dụ: Trích báo cáo kết quả hoạt động kinh doanh của công ty Gonnapass như sau

| Kỳ | Năm N | Năm N+1 |

| Doanh thu | 100.000 | 200.000 |

| Chi phí hoạt động(*) | 60.000 | 130.000 |

| Lợi nhuận kế toán trước thuế | 40.000 | 70.000 |

(*) Trong khoản chi phí hoạt động năm N, doanh nghiệp trích trước khoản chi phí phải trả 10.000 (Chưa có đủ hồ sơ, chứng từ). Sang năm N+1, khoản chi phí phải trả này mới có đủ hồ sơ và được trừ cho mục đích tính thuế thu nhập doanh nghiệp. Giả sử các khoản mục khác không có sự chênh lệch giữa thuế và kế toán, thuế suất thuế TNDN là 20%.

Như vậy, xác định thuế TNDN như sau

| Kỳ | Theo pháp luật kế toán | Theo pháp luật thuế | Điều chỉnh Δ |

| Năm N | Năm N | ||

| Doanh thu | 100.000 | 100.000 | |

| Chi phí hoạt động | 60.000 | 50.000 | -10.000 (Δ1) |

| Lợi nhuận | 40.000 | 50.000 | |

| Thuế TNDN | 40.000 x 20% = 8.000 | 50.000 x 20% = 10.000 | +2000 (Δ2) |

(Δ1) phát sinh do chi phí trích trước chưa được ghi nhận nên phải điều chỉnh tăng lợi nhuận để tính thuế. Kết quả là năm N, khoản thuế TNDN hiện hành thực tế phát sinh theo pháp luật về thuế sẽ cao hơn số thuế TNDN ước tính theo pháp luật về kế toán trên báo cáo kết quả kinh doanh giá trị (Δ2).

Sang năm N+1

| Kỳ | Theo pháp luật kế toán | Theo pháp luật thuế | Điều chỉnh Δ |

| Năm N+1 | Năm N+1 | ||

| Doanh thu | 200.000 | 200.000 | |

| Chi phí hoạt động | 130.000 | 140.000 | +10.000 (-Δ1) |

| Lợi nhuận | 70.000 | 60.000 | |

| Thuế TNDN | 70.000 x 20% = 14.000 | 60.000 x 20% = 12.000 | -2000 (-Δ2) |

Đến năm N+1, khi khoản chi phí (Δ1) được ghi nhận cho mục đích thuế thì lợi nhuận kế toán sẽ phải điều chỉnh giảm để tính thuế. Kết quả là năm N+1, khoản thuế TNDN thực tế phát sinh theo pháp luật về thuế sẽ thấp hơn số thuế TNDN ước tính theo pháp luật về kế toán trên báo cáo kết quả kinh doanh giá trị (Δ2).

| Như vậy, trong năm N, kế toán cần có biện pháp ghi nhận giảm bớt thuế TNDN trên báo cáo kết quả kinh doanh. Tuy nhiên, việc ghi giảm này chỉ là tạm thời vì khoản này sẽ được điều chỉnh tăng lại vào năm N+1. Vì vậy, kỹ thuật này được xác định là « hoãn lại » thuế thu nhập doanh nghiệp, chứ không phải ghi giảm thực tế thuế thu nhập doanh nghiệp hiện hành. Bút toán điều chỉnh có dạng như sau Nợ TK Tài sản thuế TNDN hoãn lại (TK 243) Có TK Chi phí thuế TNDN hoãn lại (TK 8212) Sang năm N+1, khi điều chỉnh lại khoản thuế này, kế toán sẽ ghi nhận hoàn nhập Nợ TK Chi phí thuế TNDN hoãn lại (TK 8212) Có TK Tài sản thuế TNDN hoãn lại (TK 243) |

Chênh lệch tạm thời theo thời gian (phải trả) và Nợ thuế TNDN hoãn lại phải trả

Ví dụ: Trích báo cáo kết quả hoạt động kinh doanh của công ty Gonnapass như sau

| Kỳ | Năm N | Năm N+1 |

| Doanh thu | 100.000 | 200.000 |

| Chi phí hoạt động(*) | 60.000 | 130.000 |

| Lợi nhuận kế toán trước thuế | 40.000 | 70.000 |

(*) Giả sử xảy ra tình huống, trong khoản chi phí hoạt động năm N, doanh nghiệp phân bổ chi phí trả trước với số tiền 20.000 trong 2 năm (Năm N và năm N+1), ghi nhận vào chi phí năm N là 10.000. Tuy nhiên, theo quy định của pháp luật về thuế thu nhập doanh nghiệp, khoản chi này phải được ghi nhận một lần vào chi phí của năm N. Giả sử các khoản mục khác không có sự chênh lệch giữa thuế và kế toán, thuế suất thuế TNDN là 20%.

Như vậy, xác định thuế TNDN như sau

| Kỳ | Theo pháp luật kế toán | Theo pháp luật thuế | Điều chỉnh Δ |

| Năm N | Năm N | ||

| Doanh thu | 100.000 | 100.000 | |

| Chi phí hoạt động | 60.000 | 70.000 | +10.000 (Δ3) |

| Lợi nhuận | 40.000 | 30.000 | |

| Thuế TNDN | 40.000 x 20% = 8.000 | 30.000 x 20% = 6.000 | -2000 (Δ4) |

(Δ3) phát sinh do cơ quan thuế yêu cầu ghi nhận một lần chi phí vào năm N nên phải điều chỉnh giảm lợi nhuận để tính thuế. Kết quả là năm N, khoản thuế TNDN hiện hành thực tế phát sinh theo pháp luật về thuế sẽ thấp hơn số thuế TNDN ước tính theo pháp luật về kế toán trên báo cáo kết quả kinh doanh giá trị (Δ4).

Tuy nhiên, đến năm N+1, khoản chi phí (Δ3) không còn giá trị được ghi nhận cho mục đích thuế thì lợi nhuận kế toán sẽ phải điều chỉnh tăng để tính thuế thu nhập doanh nghiệp. Kết quả là năm N+1, khoản thuế TNDN thực tế phát sinh theo pháp luật về thuế sẽ cao hơn số thuế TNDN ước tính theo pháp luật về kế toán trên báo cáo kết quả kinh doanh giá trị (Δ4).

| Kỳ | Theo pháp luật kế toán | Theo pháp luật thuế | Điều chỉnh Δ |

| Năm N+1 | Năm N+1 | ||

| Doanh thu | 200.000 | 200.000 | |

| Chi phí hoạt động | 130.000 | 120.000 | -10.000 (-Δ3) |

| Lợi nhuận | 70.000 | 80.000 | |

| Thuế TNDN | 70.000 x 20% = 14.000 | 80.000 x 20% = 16.000 | +2000 (-Δ4) |

| Như vậy, trong năm N, kế toán cần có biện pháp ghi nhận tăng thuế TNDN hiện hành trên báo cáo kết quả kinh doanh cùng với một khoản nợ phải trả trên bảng cân đối kế toán. Tuy nhiên, việc ghi tăng này chỉ là tạm thời vì khoản này sẽ được điều chỉnh giảm lại vào năm N+1. Vì vậy, kỹ thuật này được xác định là « hoãn lại » thuế thu nhập doanh nghiệp, chứ không phải ghi tăng thực tế thuế thu nhập doanh nghiệp hiện hành. Bút toán điều chỉnh có dạng như sau Nợ TK Chi phí thuế TNDN hoãn lại (TK 8212) Có TK Thuế TNDN hoãn lại phải trả (TK 347) Sang năm N+1, khi điều chỉnh lại khoản thuế này, kế toán sẽ ghi nhận hoàn nhập Nợ TK Thuế TNDN hoãn lại phải trả (TK 347) Có TK Chi phí thuế TNDN hoãn lại (TK 8212) |

Biên soạn: Nguyễn Việt Anh – Giám đốc vận hành

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Email Address Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091 Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế Mọi thông tin xin liên hệ: Công ty TNHH Gonnapass Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội Email: [email protected] Facebook: https://www.facebook.com/gonnapassbeyondyourself/ Group: https://www.facebook.com/groups/congvanketoan Website: https://gonnapass.com Hotline/ Zalo : 0888 942 040Từ khóa » Tk 243 Và 347

-

Kiến Thức Vàng Cần Biết Về Tài Sản Thuế Thu Nhập Hoãn Lại Mới Nhất ...

-

Thuế Thu Nhập Hoãn Lại: Học Ngay Cách Phân Biệt TK 243 Và TK 347

-

Phân Biệt Tài Sản Thuế Thu Nhập Hoãn Lại (243) Và Thuế ... - Dân Kinh Tế

-

Hệ Thống Tài Khoản - 243. Tài Sản Thuế Thu Nhập Hoãn Lại.

-

Cách Hạch Toán Tài Sản Thuế Thu Nhập Hoãn Lại - Tài Khoản 243 Theo ...

-

Cách Hạch Toán Thuế Thu Nhập Hoãn Lại Phải Trả - Tài Khoản 347 ...

-

Sự Khác Nhau Giữa 2 TK 243 Và 347 - Dân Kế Toán

-

Tài Khoản 243 Và 347 - Mạng Xã Hội Webketoan

-

CÁCH SỬ DỤNG 243 VÀ 347 MÀ KẾ... - Tự Học Kế Toán Và Thuế

-

Cách Hạch Toán Tài Khoản 347 - Thuế Thu Nhập Hoãn Lại Phải Trả TT ...

-

Hệ Thống Tài Khoản - 347. Thuế Thu Nhập Hoãn Lại Phải Trả.

-

GHI NHẬN VÀ HOÀN NHẬP THUẾ THU NHẬP DOANH NGHIỆP ...

-

Cách Hạch Toán Chi Phí Thuế Thu Nhập Doanh Nghiệp - Luật Việt An