LC Là Gì? Đặc Điểm Của Giao Dịch LC

Có thể bạn quan tâm

LC được viết tắt từ Letter of Credit là thư tín dụng, là một phương thức thanh toán quốc tế.

Hình thức thanh toán LC là một hình thức cam kết thanh toán của tổ chức tài chính đối với người thụ hưởng L/C với điều kiện người thụ hưởng phải xuất trình bộ chứng từ phù hợp.

>>>>> Bài viết xem nhiều: Học xuất nhập khẩu online ở đâu tốt nhất

I. LC là gì?

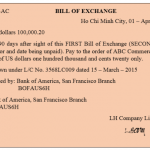

Phương thức tín dụng chứng từ thực chất là một sự thỏa thuận, mà sự thỏa thuận này thường được thể hiện bằng nội dung một bức thư hay một bức điện, gọi là Thư tín dụng hay Tín dụng thư (Letter of Credit – LC).

Thư tín dụng do một ngân hàng phát hành thể hiện một cam kết chắc chắn là sẽ thanh toán không hủy ngang cho người thụ hưởng nếu người này xuất trình được bộ chứng từ phù hợp với những quy định của thư tín dụng và trong thời hạn của thư tín dụng.

Do đó, thư tín dụng LC được xem là một công cụ quan trọng, chuyển tải toàn bộ nội dung của phương thức tín dụng chứng từ. Chính vì vậy, trong thực tế người ta thường gọi đan xen giữa phương thức thanh toán tín dụng chứng từ với thanh toán bằng LC. Do là một thỏa thuận bất kỳ, nên LC có tính chất rất đa dạng, phong phú và phức tạp.

So với các phương thức thanh toán khác, thanh toán bằng LC có ưu điểm ở chỗ:

- Đối với nhà xuất khẩu: Được NHPH (không phải nhà nhập khẩu) bảo đảm thanh toán chắc chắn nếu xuất trình được bộ chứng từ xuất khẩu phù hợp.

- Đối với nhà nhập khẩu: Được NHPH bảo đảm không phải trả tiền chừng nào chưa nhận được bộ chứng từ nhập khẩu phù hợp.

Rõ ràng là, nhà nhập khẩu có cơ sở tin chắc rằng, NHPH sẽ không trả tiền trước khi nhà xuất khẩu giao hàng, bởi vì điều này đòi hỏi nhà xuất khẩu phải xuất trình bộ chứng từ giao hàng; còn nhà xuất khẩu tin chắc rằng sẽ nhận được tiền hàng xuất khẩu nếu trao cho NHPH bộ chứng từ phù hợp với quy định của LC. Như vậy, phương thức LC đã dung hoà được lợi ích và rủi ro giữa nhà xuất khẩu và nhà nhập khẩu, đây là ưu điểm vượt trội của phương thức này.

II. Đặc điểm giao dịch LC

Trong phương thức thanh toán ứng trước và ghi sổ, ngân hàng đơn thuần chỉ thực hiện chức năng chuyển tiền trên danh nghĩa người mua và nhận tiền trên danh nghĩa người bán. Trong nhờ thu, các ngân hàng tham gia xử lý chứng từ do người bán gửi đến và hành động với vai trò là đại lý của người bán. Ngoại trừ vai trò là đại lý và chức năng giám sát, trong cả ba phương thức thanh toán nêu trên, các ngân hàng không có bất kỳ cam kết, trách nhiệm hay nghĩa vụ nào.

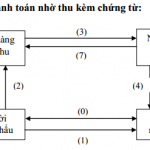

Tuy nhiên, trong phương thức LC, các ngân hàng đã tham gia chủ động và tích cực hơn nhiều, theo đó các ngân hàng thực hiện trả tiền theo cam kết của mình. Trong phương thức LC, có ba mối quan hệ hợp đồng được hình thành theo mô hình sau:

– Hợp đồng 1 (C1), bao gồm quan hệ hợp đồng giữa người mua và người bán: Được thể hiện bằng các điều khoản quy định trong hợp đồng mua bán, bao gồm các chi tiết liên quan đến số lượng và chất lượng hàng hóa, cơ sở giá cả, ngày gửi hàng và ngày dự kiến hàng tới đích. Ngoài ra, trong hợp đồng mua bán, còn có điều khoản quy định về phương thức thanh toán. Nếu người mua và người bán đồng ý chọn phương thức LC thì nó cũng phải được thể hiện thành điều khoản trong hợp đồng mua bán.

– Hợp đồng 2 (C2), bao gồm quan hệ hợp đồng giữa nhà nhập khẩu (người làm đơn mở LC) và NHPH. Mối quan hệ hợp đồng này được thể hiện bởi tất cả hoặc bất cứ một trong các loại hợp đồng sau đây giữa nhà nhập khẩu và NHPH:

(i) Các điều kiện và điều khoản thể hiện trong đơn mở LC được ký bởi người mua gửi NHPH.

(ii) Các điều kiện và điều khoản chung được ký bởi nhà nhập khẩu về biện pháp bảo đảm tín dụng, trong đó có điều khoản thể hiện việc thế chấp số hàng hóa liên quan cho NHPH.

(iii) Các điều kiện và điều khoản quy định trong bất kỳ thủ tục nào được ký bởi nhà nhập khẩu, trên cơ sở đó, ngân hàng phát hành LC trên danh nghĩa của người mua.

Cần lưu ý rằng, các điểm (i), (ii) và (iii) không chỉ cung cấp mức độ an toàn cao nhất có thể cho NHPH, mà còn cho phép NHPH được tự động ghi nợ tài khoản của người mua để thanh toán bất kỳ khoản tiền nào liên quan đến giao dịch LC.

Hợp đồng 3 (C3), bao gồm quan hệ hợp đồng giữa NHPH và nhà xuất khẩu. Mối quan hệ này là hệ quả của hai mối quan hệ trên, nhưng lại là một nghĩa vụ hợp đồng độc lập của NHPH, thể hiện cam kết của NHPH đối với nhà xuất khẩu, và là cơ sở để thanh toán khi nhà xuất khẩu xuất trình được bộ chứng từ phù hợp. .

Cam kết thanh toán của NHPH là hoàn toàn độc lập với hợp đồng mua bán giữa người mua với người bán (quan hệ HĐ 1) và độc lập hoàn toàn với quan hệ hợp đồng giữa nhà nhập khẩu với NHPH (quan hệ HĐ 2). Ngoài ra, cam kết của NHPH cũng hoàn toàn độc lập với bất kỳ hợp đồng cơ sở nào liên quan đến hàng hóa/dịch vụ và các hoạt động khác.

Nghĩa vụ của NHPH được quy định tại Điều 7, UCP 600, theo đó, nghĩa vụ của NHPH đối với người thụ hưởng là không hủy ngang và vô điều kiện (nghĩa là ngân hàng không được nêu lý do từ chối thanh toán nếu người bán đã tuân thủ đầy đủ các điều kiện của LC) và đây được xem là yếu tố căn bản trong thanh toán quốc tế. Tòa án ở hầu hết các nước rất ít khi can thiệp đến tính độc lập về nghĩa vụ của NHPH đối với người hưởng lợi LC.

Xét từ giác độ người bán, sau khi hàng hóa được gửi đi theo quy định, hợp đồng mua bán, lập bộ chứng từ theo quy định của LC và xuất trình

– NHPH để được thanh toán, người bán không cần quan tâm đến năng rc thanh toán của người mua, bởi vì trách nhiệm thanh toán bộ chứng từ thuộc về NHPH chứ không phải người mua. Người bán cũng không cần lo Khu về quy chế quản lý ngoại hối và ngay cả rủi ro chính trị ở nước người mua, bởi vì trong hầu hết các trường hợp, cam kết của NHPH được thừa nhân rộng rãi trong nước và quốc tế, do đó nếu không thực hiện những gì đã cam kết, thì sẽ ảnh hưởng đến uy tín quốc gia trên trường quốc tế.

Từ phân tích trên, ta rút ra 5 đặc điểm cơ bản của giao dịch LC là:

1. LC là hợp đồng kinh tế hai bên:

– Nhiều người lầm tưởng cho rằng, LC là hợp đồng kinh tế ba bên, gồm: nhà nhập khẩu, NHPH và nhà xuất khẩu. Thực tế, LC là hợp đồng kinh tế độc lập chỉ của hai bên là NHPH và nhà xuất khẩu. Mọi yêu cầu và chỉ thị của nhà nhập khẩu đã do NHPH đại diện, do đó, tiếng nói chính thức của nhà nhập khẩu không được thể hiện trong LC.

Hiểu được điều này là rất quan trọng, bởi vì nhiều nhà XNK cho rằng “LC là của họ”, ngân hàng chỉ cung cấp dịch vụ để hưởng phí, do đó, mọi thỏa thuận giữa nhà xuất khẩu và nhà nhập khẩu mới là quan trọng, còn việc ngân hàng có đồng ý hay không chỉ là yếu tố tiền phí dịch vụ. Ta hãy hình dung, một sửa đổi LC đã được người xuất khẩu và người nhập khẩu đồng ý, nhưng nếu NHPH không chấp nhận thì sửa đổi đó có bao giờ trở nên có giá trị thực hiện?

2. LC độc lập với hợp đồng cơ sở và hàng hoá:

– Hợp đồng ngoại thương do nhà xuất khẩu và nhập khẩu ký kết thể hiện quyền lợi và nghĩa vụ của hai bên, trong đó có quy định về nội dung thanh toán. Do không tham gia ký kết hợp đồng ngoại thương, nên ngân hàng không có bất kỳ quyền và nghĩa vụ nào trong việc thực hiện hợp đồng ngoại thương. Còn LC thể hiện cam kết thanh toán của ngân hàng phát hành cho người thụ hưởng khi người này xuất trình được bộ chứng từ phù hợp.

Như vậy, về bản chất, LC là một giao dịch hoàn toàn độc lập với hợp đồng ngoại thương hoặc hợp đồng khác mà hợp đồng này là cơ sở để hình thành giao dịch LC. Trong mọi trường hợp, ngân hàng không liên quan đến hoặc bị ràng buộc vào hợp đồng như vậy, ngay cả khi LC có bất cứ dẫn chiếu nào đến hợp đồng này.

Như vậy, LC có tính chất quan trọng, nó hình thành trên cơ sở của hợp đồng ngoại thương, nhưng sau khi được thiết lập, nó lại hoàn toàn độc lập với hợp đồng này. Một khi LC đã được mở và đã được các bên chấp nhận, thì cho dù nội dung của LC có đúng với hợp đồng ngoại thương hay không, cũng không làm thay đổi quyền lợi và nghĩa vụ của các bên có liên quan đến C.

Một số nhà nhập khẩu không hiểu hoặc cố tình làm ngơ quy tắc này, khi gặp rủi ro trong giao dịch hợp đồng cƠ SỞ đã quay sang khiếu nại hay ngăn cản việc ngân hàng thanh toán bộ chứng từ xuất trình phù hợp. Điều này là không được phép.

Trong thực tế, một số nhà nhập khẩu có thể sử dụng LC như là công cụ dự phòng để cụ thể hoá, chi tiết hoá hoặc bổ sung những điều khoản mà hợp đồng thương mại còn sót hoặc ký bị hớ, ngoài ra, còn để đính chính, sửa chữa những nội dung bất lợi trong hợp đồng ngoại thương đã ký kết. Nếu người xuất khẩu không chấp nhận, thì LC coi như không được phát hành và để bảo vệ quyền lợi của mình, nhà xuất khẩu sẽ kiện nhà nhập khẩu ra toà trên cơ sở các điều khoản của hợp đồng thương mại.

3. LC chỉ giao dịch bằng chứng từ và thanh toán chỉ căn cứ vào chứng từ:

Các ngân hàng, chỉ trên cơ sở chứng từ, kiểm tra việc xuất trình để quyết định xem trên bề mặt của chứng từ có tạo thành một xuất trình phù hợp hay không. Như vậy, các chứng từ trong giao dịch LC có tầm quan trọng đặc biệt, nó là bằng chứng về việc giao hàng của người bán, là đại diện cho giá trị hàng hoá đã được giao, do đó, chúng trở thành căn cứ để ngân hàng trả tiền, là căn cứ để nhà nhập khẩu hoàn trả tiền cho ngân hàng, là chứng từ đi nhận hàng của nhà nhập khẩu,…

Việc nhà xuất khẩu có thu được tiền hay không, phụ thuộc duy nhất vào xuất trình chứng từ có phù hợp; đồng thời, ngân hàng cũng chỉ trả tiền khi bộ chứng từ xuất trình phù hợp, nghĩa là ngân hàng không chịu trách nhiệm về sự thật của hàng hoá mà bất kỳ chứng từ nào đại diện.

– Khi chứng từ xuất trình là phù hợp, thì NHPH phải thanh toán vô điều kiện cho nhà xuất khẩu, mặc dù trên thực tế hàng hoá có thể không được giao hoặc được giao không hoàn toàn đúng như ghi trên chứng từ.

Như vậy, việc thanh toán LC không hề căn cứ vào tình hình thực tế của hàng hoá; nếu hàng hoá không khớp với chứng từ, thì hai bên mua bán trực tiếp giải quyết với nhau trên cơ sở hợp đồng mua bán, không liên quan đến ngân hàng. Chỉ trong trường hợp chứng từ không phù hợp, mà ngân hàng vẫn thanh toán cho người xuất khẩu, thì ngân hàng phải chịu hoàn toàn trách nhiệm, bởi vì người nhập khẩu có quyền từ chối thanh toán lại tiền cho ngân hàng. Tuy nhiên, về logic thì chỉ khi giao hàng đúng hợp đồng thì mới có được bộ chứng từ hợp lệ.

4, LC yêu cầu tuân thủ chặt chẽ của bộ chứng từ:

Vì giao dịch chỉ bằng chứng từ và thanh toán chỉ căn cứ vào chứng từ, nên yêu cầu tuân thủ chặt chẽ của chứng từ là nguyên tắc cơ bản của giao dịch LC. Để được thanh toán, người xuất khẩu phải lập được bộ chứng từ phù hợp, tuân thủ chặt chẽ các điều khoản và điều kiện của LC, bao gồm số loại, số lượng mỗi loại và nội dung chứng từ phải đáp ứng được chức năng của chứng từ yêu cầu.

Ví dụ:

Một LC có trị giá $1 triệu, quy định xuất trình 10 chứng từ và chứng từ được lập trên giấy A4. Như vậy, ta hình dung ngân hàng đã phải bỏ ra tới $100.000 (tương đương 2,1 tỷ VND) để mua 01 tờ giấy A4. Hỏi, nếu ta là người bỏ tiền ra mua 10 tờ giấy như vậy với giá là $1 triệu thì ta quan tâm như thế nào đến những nội dung ghi trên từng tờ giấy đó? Ngược lại, nếu ta là người đem bán 10 tờ giấy đó để lấy $1 triệu thì những nội dung ghi trên các tờ giấy đó ta phải thực hiện thận trọng, chính xác như thế nào?

5. LC là công cụ thanh toán, hạn chế rủi ro và đôi khi còn là công cụ để từ chối thanh toán và lừa đảo:

– Xét về giác độ là công cụ thanh toán và phòng ngừa rủi ro cho nhà XK và nhà NK, thì LC có ưu điểm vượt trội so với các phương thức thanh toán khác. Chính vì vậy mà phương thức này đã tồn tại phát triển như ngày nay. Tuy nhiên, trong thực tiễn thương mại quốc tế, do diễn biến của thị trường, giá cả, … mà LC có thể bị lạm dụng trở thành công cụ để từ chối nhận hàng, từ chối thanh toán và là công cụ để gian lận và lừa đảo.

Từ bản chất của LC là chỉ giao dịch bằng chứng từ và khi kiểm tra chứng từ lại chỉ xem xét trên bề mặt, chứ không xem xét tính chất “bên trong của chứng từ”, chính vì điều này mà không ít các tranh chấp xảy ra về tính chất tuân thủ chặt chẽ của chứng từ.

Trong thực tế, lập được một bộ chứng từ hoàn hảo không có bất cứ sai biệt nào là một việc làm không hề dễ chút nào, hơn nữa, giữa “phù hợp” và “sai biệt” lại có ranh giới thật mong manh, tuỳ thuộc vào tập quán, trình độ, quan điểm, động cơ của những người liên quan. Ngoài ra, do tính chất độc lập của LC với hợp đồng, nên bọn lừa đảo có thể lợi dụng không giao hàng hoặc giao hàng không đúng, nhưng vẫn lập bộ chứng từ phù hợp để thanh toán. Thực tế trên thế giới đã xảy ra không ít trường hợp như thế.

Hy vọng bài viết về LC Là Gì? Đặc Điểm Của Giao Dịch LC sẽ hữu ích tới bạn đọc.

Nếu bạn còn thắc mắc về nghiệp vụ xuất nhập khẩu hoặc cần chúng tôi chia sẻ kinh nghiệm về khóa học xuất nhập khẩu ở đâu tốt, hãy để lại bình luận phía dưới, chúng tôi rất sẵn sàng giải đáp.

Hiện nay đã có khóa học thanh toán quốc tế dành cho đối tượng muốn thi tuyển vào vị trí chuyên viên thanh toán quốc tế ở Ngân hàng & làm mảng thanh toán quốc tế ở doanh nghiệp. Các bạn có thể tham khảo và theo học nếu chưa tự tin với nghiệp vụ thanh toán quốc tế của bản thân.

>>>>>> Tham khảo thêm:

L/C Giáp Lưng Là Gì? Quy Trình Thanh Toán L/C Giáp Lưng

C/O Là Gì? Các Loại Form C/O Và Quy Trình Làm C/O Chi Tiết

LC trả chậm – UPAS LC Là Gì? Quy Trình Nghiệp Vụ

Nội Dung Thư Bảo Lãnh Trong Thanh Toán Ngân Hàng

Win Win Là Gì? Chiến Lược Đàm Phán Win Win Trong Hợp Đồng

5/5 - (1 bình chọn)Có liên quan

Bài viết xem thêm

So sánh sự khác nhau giữa master bill và house bill

So sánh sự khác nhau giữa master bill và house bill  Giải quyết tranh chấp trong nhập khẩu hàng hóa

Giải quyết tranh chấp trong nhập khẩu hàng hóa  Hợp đồng tư vấn trọn gói

Hợp đồng tư vấn trọn gói  Quy trình nhờ thu kèm chứng từ D/A và D/P

Quy trình nhờ thu kèm chứng từ D/A và D/P  Hối phiếu Bill of exchange là gì

Hối phiếu Bill of exchange là gì  So Sánh Thanh Toán Quốc Tế Và Thanh Toán Nội Địa

So Sánh Thanh Toán Quốc Tế Và Thanh Toán Nội Địa Từ khóa » đặc điểm Chung Của Lc

-

Khái Niệm Và đặc điểm Của Thư Tín Dụng LC - Mr Hà Lê

-

Giao Dịch L/C (Letter Of Credit) Là Gì? Đặc điểm Của ... - VietnamBiz

-

Các đặc điểm Chính Của Phương Thức Thanh Toán Bằng L/C

-

L/C Là Gì? Các đặc điểm Của L/C Và Đánh Giá ưu Nhược điểm L/C

-

Phương Thức LC (letter Of Credit) - Thanh Toán Theo Thư Tín Dụng

-

LC Là Gì? Các đặc điểm Của LC Và Đánh Giá ưu Nhược điểm LC

-

L/C Là Gì? Ưu Nhược điểm Của L/C Trong XNK?

-

L/C Là Gì? Ưu Nhược Điểm Khi Sử Dụng L/C - Eimskip Logistics Ltd

-

L/c Là Gì? Những Lợi Ích Của Lc Đối Các Bên[cập Nhật 2020]

-

Phương Thức Thanh Toán Bằng Thư Tín Dụng (L/C – Letter Of Credit)

-

Phương Thức Thanh Toán LC - HP Toàn Cầu

-

Thư Tín Dụng Là Gì? Phân Loại, điều Kiện Và Thủ Tục để Mở Thư Tín ...

-

Kiến Thức Nền Tảng Về Thư Tín Dụng L/C - Letter Of Credit

-

Địa điểm Phương Thức Thanh Toán Theo Thư Tín Dụng L/C